16일 투자은행(IB)업계에 따르면 GS그룹 지주회사인 ㈜GS는 글로벌 사모펀드(PEF) 운용사인 칼라일그룹과 손잡고 메디트 인수를 추진하고 있다. ㈜GS와 칼라일 컨소시엄은 오는 19일 열리는 메디트 예비입찰에 참여할 예정이다. 메디트는 국내 PEF 운용사인 유니슨캐피탈이 경영권을 보유하고 있고, 씨티글로벌마켓증권이 매각 주관 업무를 맡고 있다. 매각 측의 희망 매각가는 4조원 수준이다.

16일 투자은행(IB)업계에 따르면 GS그룹 지주회사인 ㈜GS는 글로벌 사모펀드(PEF) 운용사인 칼라일그룹과 손잡고 메디트 인수를 추진하고 있다. ㈜GS와 칼라일 컨소시엄은 오는 19일 열리는 메디트 예비입찰에 참여할 예정이다. 메디트는 국내 PEF 운용사인 유니슨캐피탈이 경영권을 보유하고 있고, 씨티글로벌마켓증권이 매각 주관 업무를 맡고 있다. 매각 측의 희망 매각가는 4조원 수준이다.메디트는 국내 토종 3차원(3D) 치과용 구강 스캐너 기술을 보유한 기업이다. 2000년 미국 매사추세츠공대(MIT) 출신인 장민호 고려대 기계공학과 교수가 창업했다. 유니슨캐피탈이 2019년 말 지분 50%+1주를 약 3200억원에 매입하면서 경영권을 인수했다. 장 교수도 2대 주주로서 지분을 보유하고 있지만 경영에는 관여하고 있지 않다.

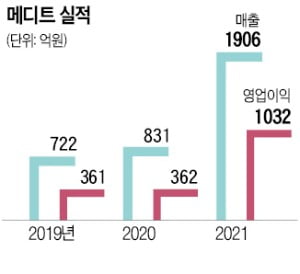

메디트는 유니슨캐피탈에 인수된 뒤 빠르게 성장했다. 글로벌 영업망 조직을 신설하는 등 해외 영업을 적극 확장한 결과다. 매출은 유니슨이 인수했던 2019년 722억원에서 지난해 1906억원으로 뛰었다. 영업현금흐름 창출을 보여주는 상각 전 영업이익(EBTDA)은 같은 기간 367억원에서 1039억원까지 증가했다. 글로벌 구강스캐너 분야에서 메디트는 시장점유율 3위권 수준이다.

GS그룹이 메디트 인수를 추진하는 것은 신성장동력 확보 차원으로 IB업계는 보고 있다. GS는 그동안 정유·에너지 중심 사업구조를 재편하기 위해 신사업 진출을 다각도로 추진했다. 지난해 1조5000억원 규모의 국내 1위 보톡스 업체 휴젤을 인수한 것도 이런 사업 방향의 일환이라는 관측이다.

이번 메디트 인수도 휴젤 인수 주역이자 그룹 오너가 4세인 허서홍 ㈜GS 부사장이 이끄는 미래사업팀에서 주도하는 것으로 파악된다. 허 부사장은 지난해 휴젤 인수를 성공적으로 마무리하면서 전무 승진 3년 만에 부사장에 올랐다.

다만 GS가 인수전을 완주할지는 미지수다. 메디트가 초대형 매물인 데다 GS의 기존 사업과는 시너지가 많지 않아서다. SK, LG 등 국내 상당수 대기업도 메디트 인수를 검토했다가 시너지 부재 등의 이유로 인수 의사를 접은 것으로 알려졌다.

메디트 인수전에는 GS와 칼라일 외에 국내외 기업 및 대형 사모펀드들이 참여를 검토 중이다. 국내외 대형 PEF인 콜버그크래비스로버츠(KKR), 블랙스톤, MBK파트너스, 세계 1위 임플란트 업체인 스트라우만이 인수를 검토하고 있다.

김채연 기자 why29@hankyung.com