이 기사는 국내 최대 해외 투자정보 플랫폼 한경 글로벌마켓에 게재된 기사입니다.

5일(현지시간) 미국 뉴욕증시의 주요 지수는 롤러코스터 장세를 또 보였습니다. 변동성이 매우 컸습니다.

대표 지수인 S&P500지수는 전 거래일보다 0.16% 오른 3,831.39, 나스닥지수는 1.75% 뛴 11,322.24, 다우지수는 0.42% 하락한 30,967.82로 각각 거래를 마쳤습니다.

나스닥지수도 장 초반 2%가량 떨어졌으나 결국 2% 가까이 반등하는 데 성공했습니다.

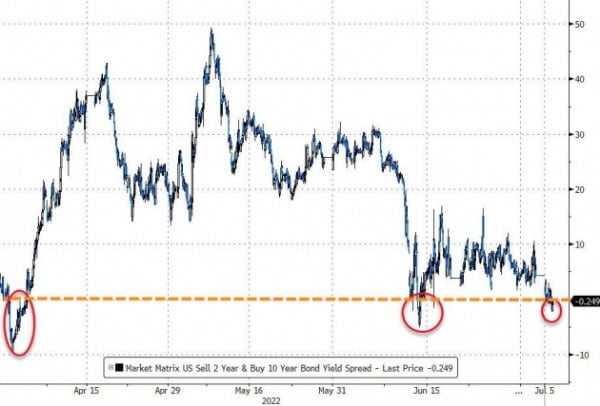

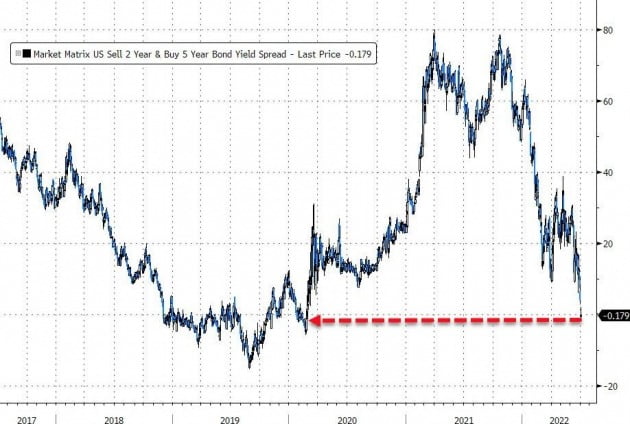

이날 뉴욕 채권시장에서는 2년물 국채금리와 10년물 채권금리가 올해 세 번째로 장중 역전됐습니다. 경기 침체 우려가 더 커졌습니다.

10년물 금리는 연 2.82%로 전 거래일보다 6bp(1bp=0.01%포인트) 내렸는데, 2년물 금리 역시 연 2.82%를 기록했습니다. 2년물 금리는 하루만에 2bp 떨어졌습니다.

10년물 금리는 연 2.82%로 전 거래일보다 6bp(1bp=0.01%포인트) 내렸는데, 2년물 금리 역시 연 2.82%를 기록했습니다. 2년물 금리는 하루만에 2bp 떨어졌습니다.월가에선 비관적인 전망이 훨씬 우세합니다.

골드만삭스의 데이비드 코스틴 주식전략 책임자는 “올 하반기에 기업 실적이 악화하면서 증시의 고통이 커질 것”이라고 전망했습니다.

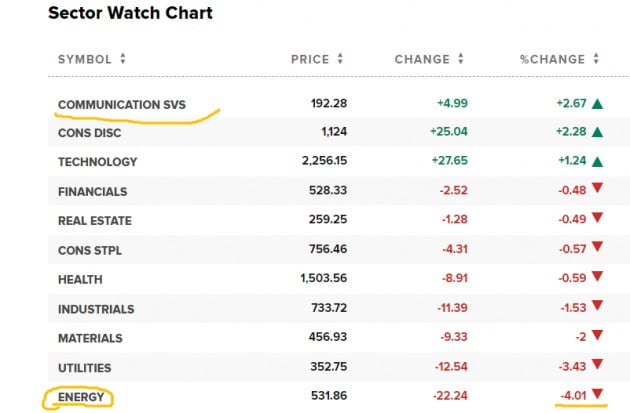

코스틴 전략가는 새 투자노트에서 “올 상반기엔 에너지 섹터만 상승했을 뿐 나머지는 모두 부진했다”며 이같이 말했습니다. 하반기 역시 기업 환경 악화로 주당순이익(EPS) 추정치를 하향 조정할 수밖에 없다는 게 그의 얘기입니다.

그러면서 투자 환경이 완전히 달라진 만큼 새로운 전략을 짜야 한다고 조언했습니다. 성장 둔화와 금융 긴축 때는 ‘고품질(quality) 종목’을 선별하는 데 초점을 맞춰야 한다는 설명입니다.

그러면서 투자 환경이 완전히 달라진 만큼 새로운 전략을 짜야 한다고 조언했습니다. 성장 둔화와 금융 긴축 때는 ‘고품질(quality) 종목’을 선별하는 데 초점을 맞춰야 한다는 설명입니다.크게 3가지 전략을 짜는 게 중요하다고 했습니다. 지속적으로 안정적인 실적을 내주는 업종과 헬스케어 업종, 배당을 많이 주면서도 성장이 가능한 업종 등이 대표적입니다.

코스틴 전략가는 안정적인 성장주로 홈디포와 오토존, 도미노피자, 오라클, 알트리아, 펩시코 등을, 고배당·성장 결합주로 데본에너지 베스트바이 월풀 버라이즌 포드 등을 추천했습니다.

유명 차트 분석가인 케이티 스톡튼은 “이달 내내 증시가 지지부진할 것”이란 암울한 전망을 내놨습니다. 스톡튼은 기술 분석에 특화한 독립 리서치회사 페어리드 스트래티지 창업자입니다.

스톡튼은 CNBC 인터뷰에서 “전형적인 약세장이 고착화하면서 증시를 억누르고 있다”며 “과매도에 따른 반등이 계속 실패하는 이유”고 설명했습니다. 주요 지수가 직전 고점 대비 20% 이상 떨어지면 공식적인 약세장으로 분류됩니다.

스톡튼은 CNBC 인터뷰에서 “전형적인 약세장이 고착화하면서 증시를 억누르고 있다”며 “과매도에 따른 반등이 계속 실패하는 이유”고 설명했습니다. 주요 지수가 직전 고점 대비 20% 이상 떨어지면 공식적인 약세장으로 분류됩니다.스톡튼은 “S&P500지수 기준 지지선이 3805를 깨고 나면 다음 지지선인 3505를 시험하게 될 것”이라고 말했습니다. 최악의 경우 3200 선까지 밀릴 수 있다고 했습니다.

스톡튼은 “오는 9월이나 10월쯤 중기적인 저점을 찾을 가능성이 있지만 지금으로선 그런 ‘저점’ 징후도 보이지 않는다”고 비관했습니다.

다만 조나단 골럽 크레디스위스 수석전략가가 “경기 둔화가 현실화하고 있지만 침체(recession)는 아니다”고 말했습니다.

골럽 전략가는 올해 말의 S&P500지수 전망치를 수정했습니다. 연말 지수 전망치는 4300으로, 지금보다 10% 이상 높아질 것으로 봤습니다. 다만 종전 전망치(4900)보다는 상당폭 낮춘 수치입니다.

골럽 전략가는 “지수 전망치를 낮춘 건 침체 위협을 반영한 게 아니라 높아진 자본조달 비용을 감안한 것”이라고 설명했습니다. 미 중앙은행(Fed)이 기준금리를 잇따라 높이면서 기업 대출금리와 채권 발행금리가 뛰었다는 겁니다.

골럽 전략가는 “지수 전망치를 낮춘 건 침체 위협을 반영한 게 아니라 높아진 자본조달 비용을 감안한 것”이라고 설명했습니다. 미 중앙은행(Fed)이 기준금리를 잇따라 높이면서 기업 대출금리와 채권 발행금리가 뛰었다는 겁니다.2018년 말 마지막으로 기준금리를 올렸던 Fed는 올해 3월 금리 인상을 재개했고, 팬데믹(전염병의 세계적 대유행) 기간 중 제로 상태였던 금리를 연 1.50~1.75%로 조정했습니다.

골럽 전략가는 “소비와 기업 활동이 둔화하고 실업률이 뛰어야 불황이라고 진단할 수 있는데 지금은 아니다”며 “기업들의 주당순이익(EPS)이 올해와 내년 오히려 증가할 것”이라고 예상했습니다.

현재의 수익 추정치와 명목 국내총생산(GDP) 증가율을 감안할 때 올해 EPS 추정치는 235달러, 내년엔 255달러가 될 것이란 게 골럽 전략가의 전망입니다. 각각 12.2%, 8.5% 늘어날 것이란 예상입니다.

앤드루 베일리 영란은행 총재는 이날 별도의 기자회견에서 “세계 경제의 침체 위험이 상당히 높아졌다”고 진단했습니다. 그는 “세계 경제에 대한 전망이 실질적으로(materially) 악화했다”며 “각국에서 빚어진 인플레이션과 경쟁적인 금리 인상 때문에 가계와 기업이 향후 수개월간 더 긴축적인 재무 상태를 보일 수밖에 없게 됐다”고 강조했습니다. 구체적으로는 러시아의 우크라이나 침공과 원자재 가격 급등 등이 지목됐습니다.

앤드루 베일리 영란은행 총재는 이날 별도의 기자회견에서 “세계 경제의 침체 위험이 상당히 높아졌다”고 진단했습니다. 그는 “세계 경제에 대한 전망이 실질적으로(materially) 악화했다”며 “각국에서 빚어진 인플레이션과 경쟁적인 금리 인상 때문에 가계와 기업이 향후 수개월간 더 긴축적인 재무 상태를 보일 수밖에 없게 됐다”고 강조했습니다. 구체적으로는 러시아의 우크라이나 침공과 원자재 가격 급등 등이 지목됐습니다.베일리 총재는 “영란은행은 경기 위험을 관찰하고 있다”며 “지표에 따라 금리 정책을 양쪽으로 다 열어놓고 있다”고 소개했습니다. 영란은행이 작년 12월부터 연속 금리 인상에 나서고 있지만 경기 둔화가 가속화할 경우 금리를 다시 낮출 수 있다는 점을 시사한 것입니다.

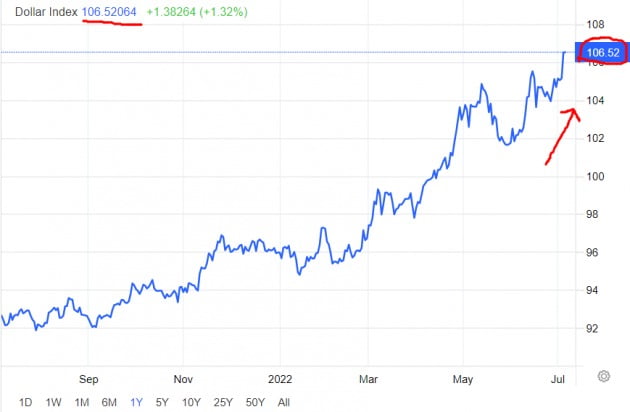

침체 공포와 함께 달러화 가치가 급등세를 타면서 국제 유가는 크게 떨어졌습니다.

뉴욕상업거래소에서 8월물 서부텍사스원유(WTI) 가격은 전 거래일 대비 8.93달러 밀린 배럴당 99.50달러에 거래를 마쳤습니다. 우크라이나 전쟁 초기였던 지난 3월 9일 이후 가장 많이 떨어진 수치입니다. 종가 기준으로는 4월 25일 이후 가장 낮았습니다.

뉴욕상업거래소에서 8월물 서부텍사스원유(WTI) 가격은 전 거래일 대비 8.93달러 밀린 배럴당 99.50달러에 거래를 마쳤습니다. 우크라이나 전쟁 초기였던 지난 3월 9일 이후 가장 많이 떨어진 수치입니다. 종가 기준으로는 4월 25일 이후 가장 낮았습니다.영국 런던 ICE선물거래소에서 북해산 브렌트유 가격은 전 거래일보다 10.73달러 떨어진 배럴당 102.77달러를 기록했습니다. 하루 하락률이 9.5%에 달했습니다.

이와 관련 씨티그룹은 “올 하반기에 경기 침체가 발생할 경우 유가가 배럴당 65달러로 급격히 떨어질 수 있다”고 내다봤습니다.

산유국들의 인위적인 개입이 없다면 내년 45달러까지 밀릴 수 있다고 봤습니다.

유가 하락에 20년만의 최고치로 치솟은 달러 가치도 한몫 했습니다. 유로 엔 파운드 등 주요 6개 통화에 대한 달러화 가치를 보여주는 달러인덱스는 이날 106.5를 기록했습니다. 2002년 11월 이후 최고치였습니다. 달러화 가치가 뛰면 달러로 거래되는 원자재 가격이 상대적으로 오로는 셈이어서 수요 억제 효과를 낼 수 있습니다.

이날의 ‘글로벌마켓나우’ 이슈는 다음과 같습니다.

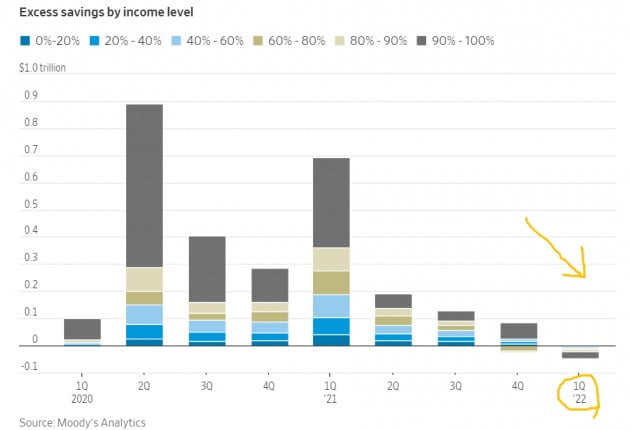

이날의 ‘글로벌마켓나우’ 이슈는 다음과 같습니다.① 각국 빅스텝 대세 ② 2년·10년물 세번째 역전 ③ 세계 1위 내준 테슬라 ④ “모든 소득층, 저축 감소” ⑤ 엘에리언 “장기 전망 좋다” ⑥ 골드만삭스의 3가지 전략 등입니다.

더 자세한 내용은 한경 글로벌마켓 유튜브 및 한경닷컴 방송에서 확인하실 수 있습니다.

뉴욕=조재길 특파원 road@hankyung.com