이 기사는 국내 최대 해외 투자정보 플랫폼 한경 글로벌마켓에 게재된 기사입니다.

세계적인 투자은행인 미국 골드만삭스가 올 하반기 안정적인 투자처로 실적주, 헬스케어주, 성장성을 갖춘 고배당주를 꼽았다. 경기침체 우려가 커지는 가운데 변동성 장세의 영향을 적게 받을 만한 종목들이란 설명이다.

변동성 장세엔 실적주

골드만삭스는 5일(현지시간) 최우선 투자처로 역사적으로 안정적인 실적을 입증한 실적 관련주를 추천했다. 러셀1000 지수에 포함된 종목 중 최근 10년간 안정적인 상각전 영업이익(EBITDA) 성장을 보인 종목 50개를 추렸다. 이 50개 종목이 들어간 바스켓은 올 들어 S&P500지수에 비해 4% 초과 수익률을 기록했다는 게 골드만삭스의 설명이다.

CNBC는 이 종목 중 10개 종목을 소개했다. △홈디포 △도미노피자 △오토존 △알트리아그룹 △노던트러스트 △오라클 △콜게이트 팜올리브 △BNY멜론 △CDW △펩시가 포함됐다.

골드만삭스가 안정적인 실적주에 투자하라고 조언한 것은 올 하반기 경기침체 여부와 상관없이 기업들이 전반적으로 주당순이익(EPS) 추정치를 하향 조정할 것으로 예상되기 때문이다. 데이비드 코스틴 골드만삭스 주식전략 책임자는 “역사적으로 경제성장 둔화와 금융여건 악화 속에선 ‘고품질(quality)’ 종목이 선방했다”고 분석했다.

골드만삭스는 이날 “통화긴축이 계속되면 기술적 경기침체가 올 수 있다”고 경고했다. 이날 기준 S&P500지수는 연초 대비 20.1% 하락했다. 그만큼 투자 매력은 높아졌다. 하지만 변동성도 커져 공격적인 투자 전략을 펼치기가 어려워졌다는 게 골드만삭스의 진단이다.

크리스티안 뮐러글리스만 골드만삭스 전략가는 “투자자들이 인플레이션 공포와 경기침체 압박 사이를 오가며 시장 변동성이 커질 것”이라며 “거시경제 여건이 개선되고 있다는 신호가 나올 때까지 향후 석 달 정도는 방어적인 투자 전략을 취해야 한다”고 조언했다.

헬스케어주, 침체기에도 성장

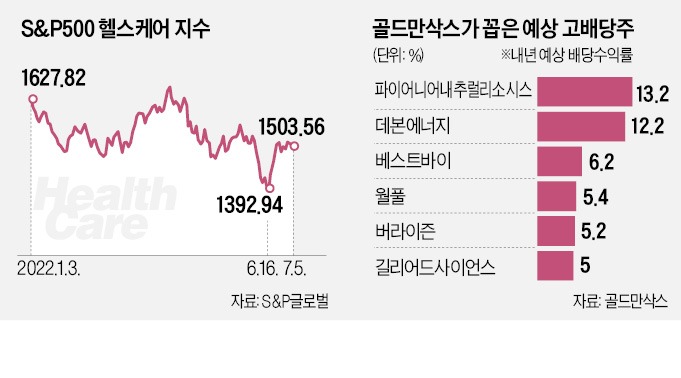

골드만삭스는 헬스케어주도 약세장 속에서 선전할 것으로 봤다. 경제성장 정체 시 헬스케어 관련주가 다른 업종의 실적을 능가하는 성과를 보여왔다는 분석이다.코스틴 책임자는 “최근 경기침체기마다 헬스케어 관련 종목 수익률이 필수소비재에 이어 가장 적은 낙폭을 보였다”며 “지난 6차례의 경기침체기에서 헬스케어 종목들의 EPS는 증가했다”고 했다. 이날 기준으로 S&P500 헬스케어 지수는 연초(1월 3일) 대비 7.6% 하락해 S&P500지수(-20.1%)보다 낙폭이 훨씬 적었다.

골드만삭스는 안정적인 수입원이 있으면서 성장성을 겸비한 고배당주도 안전한 투자처로 꼽았다. 미국이 경기침체에 빠져도 S&P500지수 편입 종목들의 배당금은 큰 변동이 없을 것이란 판단에서다.

골드만삭스는 평균 이상의 배당수익률과 예상 배당성장률이 높은 종목 50개로 구성된 바스켓을 운용 중이라고 소개했다. 이 바스켓의 연간 평균 배당수익률은 3.8%다. S&P500 평균 배당수익률(2.1%)의 두 배에 가깝다. 배당금 증가 속도도 S&P500지수 편입 종목에 비해 두 배 빠르다는 설명이다. △버라이즌 △베스트바이 △월풀 △다든레스토랑 △길리어드사이언스 △포드 등이 이 바스켓에 포함됐다.

이주현 기자 deep@hankyung.com