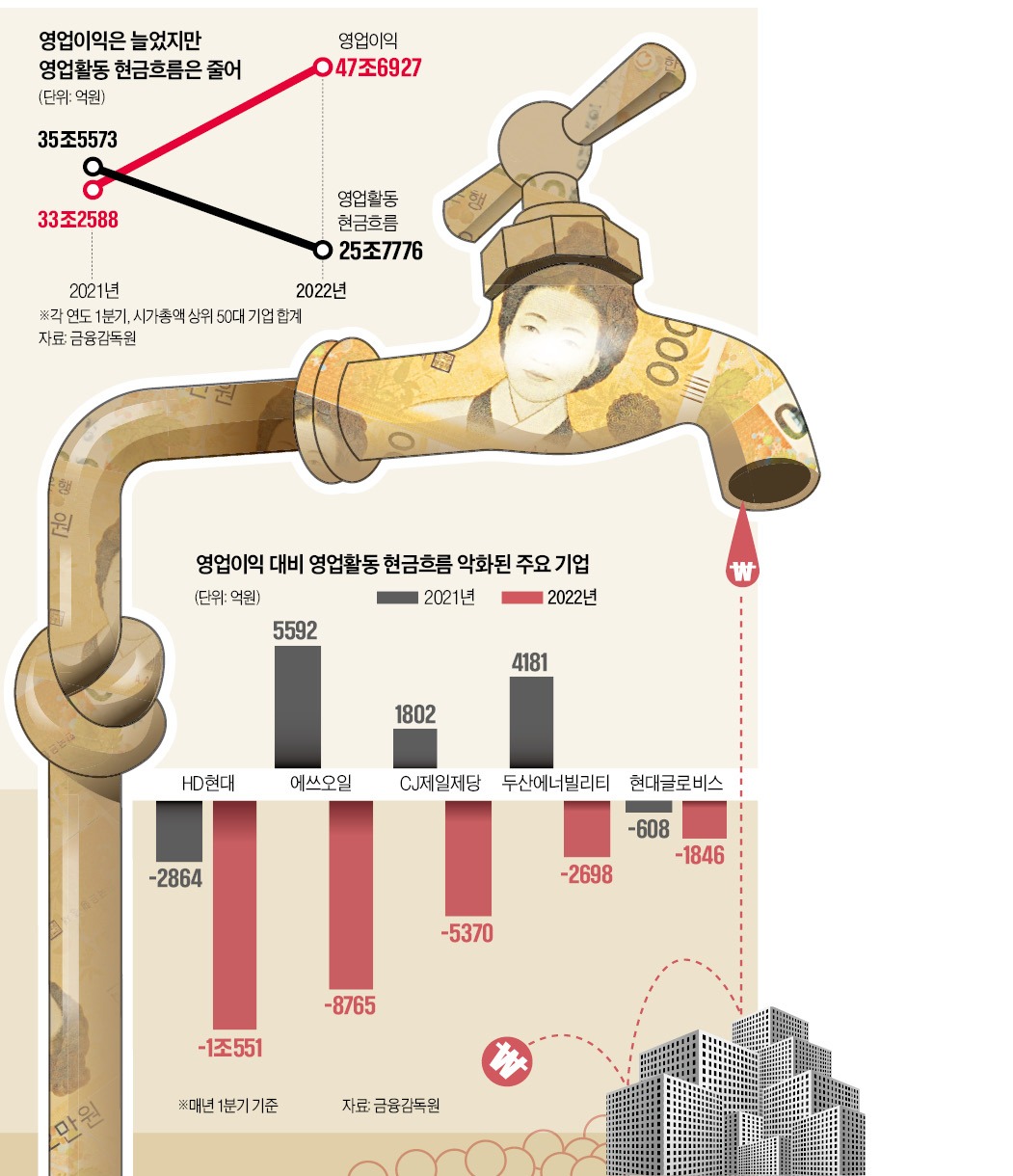

악화된 영업 현금흐름

26일 금융감독원에 따르면 시가총액 기준 상위 50대 기업 중 올 1분기 영업이익이 전년 동기 대비 증가한 기업은 34곳에 달했다. 영업적자를 낸 곳은 한국조선해양과 삼성중공업 등 조선사 두 곳에 불과했다. 반면 같은 기간 영업활동 현금흐름이 악화된 기업은 70.0%인 35곳에 달했다. 마이너스인 기업도 19곳이었다. 포스코케미칼, 현대글로비스, SKC, 삼성중공업, HD현대 등 5곳은 2년 연속 마이너스를 보였다.이 같은 괴리 현상은 비(非)현금성 이익으로 이어지는 재고자산과 매출채권 증가가 복합적으로 작용한 결과라는 게 전문가들의 설명이다. 통상 재고가 쌓이면 영업이익은 증가한다. 발생주의 회계원칙에 따라 재고자산이 늘면 매출원가(기초재고자산+당기제조원가-기말재고자산)는 줄기 때문이다. 매출원가 감소는 매출총이익과 영업이익 증가로 이어진다. 다만 재고자산 증감은 현금흐름과는 무관하다. 재고자산이 증가하는 이유는 크게 두 가지다. 경기침체에 따른 수요 둔화로 제품이 팔리지 않고 쌓이거나, 원재료값 상승으로 이미 확보한 원자재의 재고 평가액이 늘어난 경우다.

원재료 의존도가 큰 정유, 식품, 철강, 가전업체일수록 두 지표 간 괴리가 컸다. CJ제일제당은 설탕, 밀가루 등 원재료값 상승 여파로 올 1분기 재고자산이 전년 동기 대비 7803억원 증가했다. 같은 기간 에쓰오일은 원유가격이 배럴당 100달러 이상까지 치솟으면서 재고자산이 2조3229억원 급증했다.

한 기업 최고재무책임자(CFO)는 “다수 기업이 원재료값 상승에다 제품 출고 차질과 판매 부진으로 재고자산 규모가 증가하면서 영업이익 증감과 큰 차이를 보였다”고 설명했다. 삼성전자의 영업활동 현금흐름이 전년 동기 대비 3조3500억원가량 나빠진 것도 가전 등 수요 둔화로 재고자산이 17조원 정도 불어난 영향이 컸다.

코로나19 이후 빌린 돈도 ‘부담’

제품을 외상으로 판매한 매출채권이 늘어난 것도 두 지표 간 괴리가 커진 또 다른 이유다. 매출채권이 증가하면 영업이익은 늘지만 실제 현금은 유입되지 않는다. 통상 매출이 늘어나면 매출채권도 증가하지만, 경기침체기엔 연체가 잇따르면서 매출채권의 현금 회수가 어려워질 가능성이 높다. 실제로 CJ제일제당의 작년 말 연체 매출채권은 5660억원으로, 2년 새 1000억원 이상 늘었다. 삼성물산의 작년 말 연체 매출채권도 5279억원으로, 2019년 말(4073억원) 대비 증가했다.금리 상승기를 맞아 기업들의 채무 상환 부담이 더욱 악화될 수 있다는 지적도 나온다. 50대 기업의 재무활동 현금흐름은 2019년 1분기 3조3196억원에서 올 1분기 21조1996억원으로 여섯 배 이상 급증했다. 은행에서 빌리거나 신주 발행 등을 통해 조달한 자금 규모가 불어났다는 뜻이다. 통상 영업활동 현금흐름은 매년 플러스(+)를 유지하고, 재무활동은 마이너스(-)를 유지하는 기업일수록 현금흐름이 원활한 것으로 인식된다. 차입에 의존하지 않고도 영업활동을 통해 벌어들인 돈으로 투자하거나 재무구조를 개선할 수 있다는 뜻이기 때문이다. 영업활동 현금흐름이 2년 연속 플러스, 재무활동은 마이너스를 유지한 기업은 삼성전자, SK텔레콤, HHM, 삼성SDI 등 11곳에 불과했다.

포스코홀딩스(2조4688억원), SK㈜(2조1278억원), HD현대(1조8694억원) 등의 차입 비중이 높았다. 포스코홀딩스의 올 1분기 단기차입금은 11조982억원으로, 전년 동기(9조1989억원) 대비 2조원가량 늘었다. 같은 기간 SK㈜도 단기차입금이 6조5542억원에서 10조4622억원으로 크게 증가했다.

강경민 기자 kkm1026@hankyung.com