금리 급등에 건전성 우려 제기

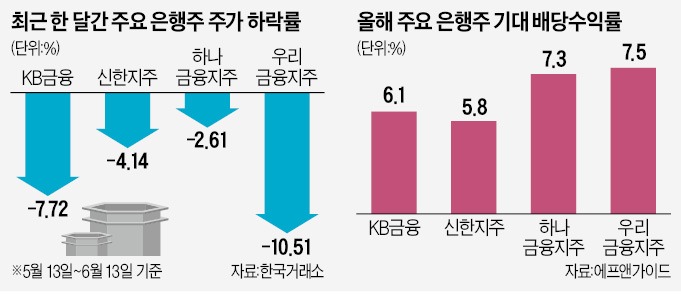

13일 한국거래소에 따르면 KRX은행지수는 최근 한 달간 4.42% 하락했다. 같은 기간 코스피지수(-1.79%)보다 하락 폭이 더 컸다. 이 기간 KB금융지주(-7.72%) 신한금융지주(-4.14%) 하나금융지주(-2.61%) 우리금융지주(-10.51%) 등 주요 은행주가 일제히 맥을 못 췄다.기관투자가와 외국인이 은행주를 동반 순매도한 영향이 컸다. 이달 들어 외국인은 KB금융을 915억원어치 순매도했다. 기관도 478억원어치를 팔아치웠다. 지난달 말까지 은행주에 매수세가 몰린 것과는 상반된 흐름이다. 외국인은 올 들어 지난달 말까지 KB금융을 7702억원어치 순매수했다. 이 기간 외국인 순매수 2위에 해당한다.

그동안 증권가에선 올해 은행주의 차별적 강세를 내다보는 의견이 많았다. 잇단 기준금리 인상이 기정사실화한 상황에서 은행주가 수혜를 볼 것으로 봤기 때문이다. 통상 금리가 오르면 예금 금리보다 대출 금리가 빠르게 상승해 순이자마진(NIM)이 커진다. NIM 증가는 은행 실적 개선으로 이어진다. 올초부터 지난 2월 말까지 코스피지수가 9.35% 하락하는 동안 KRX은행지수는 4.82% 상승했다.

이날 3년 만기 국고채 금리가 연 3.514%까지 치솟으면서 10년2개월 만의 최고치를 기록했지만 은행주는 부진한 흐름을 이어갔다.

발목을 잡은 건 너무 빠른 금리 인상 속도에 대한 우려였다. 지나치게 빠른 속도로 대출금리가 올라가면서 빌린 돈을 갚지 못하는 채무자가 많아질 수 있다는 전망 때문이다. 최정욱 하나금융투자 연구원은 “건전성 악화 우려가 부각된다는 점에서 금리 상승은 더 이상 은행주에 호재로만 작용하지 않고 있다”고 설명했다.

올 하반기 또는 내년에 경기 침체가 올 것이라는 예상이 나오는 점도 악재로 꼽힌다. 경기가 침체하면 대출받는 기업이 줄어드는 동시에 이를 갚지 못해 도산하는 기업이 늘어날 수 있어서다. 이병건 DB금융투자 연구원은 “주요 5대 은행의 가계대출은 지난 1월부터 5월까지 7조7000억원 줄어 5개월 연속 감소세를 이어갔다”며 “이 기간 5대 은행의 기업대출 증가율은 5% 수준으로 선방한 편이지만 내년까지 증가세가 유지되긴 어려워 보인다”고 말했다.

“은행주, 다른 업종보다 안정적”

그럼에도 금리 인상 시기엔 은행주가 다른 업종보다 안정적이라는 게 증권가의 대체적 평가다. 높은 배당 매력이 주가 하방을 지지할 것이라는 분석이다. 금융정보업체 에프앤가이드에 따르면 올해 KB금융의 기대 배당수익률은 6.1%다. 신한금융(5.8%) 하나금융(7.3%) 우리금융(7.5%)도 기대 배당수익률이 5%를 넘는다.김현기 하이투자증권 연구원은 “코로나19가 확산한 2020년을 제외하면 은행주 합산 배당수익률은 6% 수준에서 주가를 지지했다”며 “은행주는 안정적인 이익 구조를 갖추고 있고 매년 배당성향도 상승하고 있다는 점에서 하방 리스크는 제한적”이라고 말했다.

서형교 기자 seogyo@hankyung.com