지난해 세계 해운업계엔 전례 없는 뉴스가 넘쳐났다. 코로나19 여파로 세계 항만에 적체가 심해지자 치솟은 운임 덕에 머스크, MSC, CMA-CGM 등 소위 해운 ‘빅3’는 각각 20조원이 넘는 역대 최고 수준의 영업이익을 거뒀다. 한국의 국적 선사 HMM도 영업이익 7조3775억원의 사상 최대 실적에 주가까지 크게 오르며 ‘흠슬라(HMM+테슬라)’라는 별명이 붙었다.

실적보다 해운업계를 놀라게 한 것은 빅3의 행보였다. 머스크는 지난해 8월 세계 최초로 메탄올을 연료로 활용해 온실가스 배출을 25% 이상 줄이는 초대형 컨테이너선 8척을 1조6000억원에 주문했다. CMA-CGM은 같은해 항공물류업체를 설립하고, 23억달러(약 2조9000억원)를 들여 미국 로스앤젤레스(LA)항 컨테이너 터미널 FMS를 인수했다. 오랫동안 인수합병(M&A)보다 내부 성장을 중시해온 MSC까지 작년 말 57억유로(약 7조6000억원)를 들여 아프리카 내 42개 항구에 터미널만 16개에 달하는 볼로레로지스틱스 아프리카 사업부를 사들이는 ‘빅딜’을 단행했다.

제2의 치킨게임 불붙이는 빅3

업계는 이 같은 빅3의 움직임을 머스크가 2010년대 초반 공격적인 초대형 컨테이너선 발주로 일으킨 ‘치킨게임’의 2탄으로 보고 있다. 2006년 머스크가 1만5000TEU(1TEU=20피트짜리 컨테이너 1개)급 컨테이너선 ‘엠마머스크호’를 선보이며 시작된 ‘규모의 경제’ 경쟁은 공급 과잉과 그에 따른 운임 장기 하락으로 20여 개에 달했던 글로벌 컨테이너선사 절반을 사라지게 했다. 2017년 파산한 한진해운도 그 희생양이다.

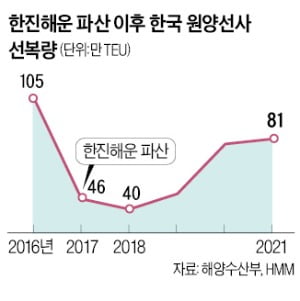

업계는 이 같은 빅3의 움직임을 머스크가 2010년대 초반 공격적인 초대형 컨테이너선 발주로 일으킨 ‘치킨게임’의 2탄으로 보고 있다. 2006년 머스크가 1만5000TEU(1TEU=20피트짜리 컨테이너 1개)급 컨테이너선 ‘엠마머스크호’를 선보이며 시작된 ‘규모의 경제’ 경쟁은 공급 과잉과 그에 따른 운임 장기 하락으로 20여 개에 달했던 글로벌 컨테이너선사 절반을 사라지게 했다. 2017년 파산한 한진해운도 그 희생양이다.한때 선복량(적재 능력) 기준 세계 7위까지 올랐던 한진해운이 파산한 뒤 지금까지 5년간 정부는 ‘해운 재건’에 매달렸다. 홀로 남은 HMM은 정부 지원으로 초대형 컨테이너선 20척을 확보하며 가까스로 부활했다. 2016년 선복량 46만TEU로 15위권이던 HMM은 작년 말 기준 81만TEU로 선대를 늘리며 세계 8위권 선사로 성장했다. 지난해 발주한 1만3000TEU급 12척의 인도가 마무리되는 2024년이면 한진해운 파산 전 국적 원양 컨테이너 선복량(105만TEU)을 넘어설 전망이다.

하지만 한국이 선복량 회복에 급급한 사이 글로벌 해운사와의 격차는 더 벌어졌다. 빅3가 주도하는 제2의 치킨게임 ‘무기’는 친환경선이다. 빅3는 2020년부터 주력 선종인 1만TEU급 이상 컨테이너선 전부를 액화천연가스(LNG) 추진선 등 친환경선으로만 발주하고 있다. MSC가 최근 1~2년 새 주문한 신규 선박 대부분이 LNG 추진선이다. MSC의 작년 말 기준 발주 잔량은 100만TEU로, HMM 하나를 통째로 늘린 것만큼 많은 규모다. 반면 HMM은 발주한 12척의 선박까지 모두 디젤 선박뿐이다. HMM 관계자는 “환경규제 대응을 비롯해 미래 경쟁력 강화를 위한 중장기 성장 전략을 검토 중”이라고 밝혔다.

“한국, 선두주자 꼬리조차 안 보여”

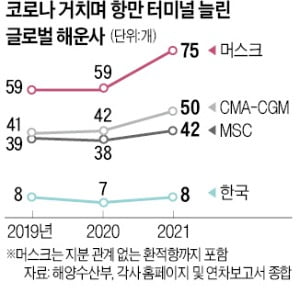

한국은 공급망을 둘러싼 경쟁에서도 뒤처지고 있다. 빅3는 2021년 한 해에만 28개의 전용 항만 터미널을 추가 확보했다. 전용 항만 터미널을 보유한 해운사는 외부 터미널 운영사를 거치지 않고 자사 물량의 하역이 가능하다. 전체 물류비의 30% 수준인 하역비도 최소화할 수 있다. 최소 10개 이상의 터미널을 늘린 것으로 추정되는 머스크는 물류 대란이 지속되는 가운데서도 지난 4월 47.5%의 정시성(화물이 제때 도착하는 비율)을 기록하며 업계 평균(34.4%)을 압도했다.

한국은 공급망을 둘러싼 경쟁에서도 뒤처지고 있다. 빅3는 2021년 한 해에만 28개의 전용 항만 터미널을 추가 확보했다. 전용 항만 터미널을 보유한 해운사는 외부 터미널 운영사를 거치지 않고 자사 물량의 하역이 가능하다. 전체 물류비의 30% 수준인 하역비도 최소화할 수 있다. 최소 10개 이상의 터미널을 늘린 것으로 추정되는 머스크는 물류 대란이 지속되는 가운데서도 지난 4월 47.5%의 정시성(화물이 제때 도착하는 비율)을 기록하며 업계 평균(34.4%)을 압도했다.빅3는 해운을 넘어 육상과 항공 등 공급망 전체를 아우르는 ‘수직 통합’을 두고도 치열한 경쟁을 펼쳤다. 머스크는 작년 11월 항공물류가 강점인 독일 물류업체 세나토를 6억4400만달러에 인수하고 항공화물 사업을 강화하기 위해 7대의 대형 화물기를 발주했다. CMA-CGM은 같은 해 12월 전 세계에 59개 물류 창고를 두고 첨단 클라우드 기술을 바탕으로 물류를 중개하는 업체인 미국 잉그램마이크로의 물류사업부를 30억달러에 인수했다.

업계 관계자는 “한국이 초대형선 확보에 머무른 사이 선두주자들은 꼬리가 보이지도 않을 정도로 앞서나갔다”고 말했다.

황정환/남정민 기자 jung@hankyung.com