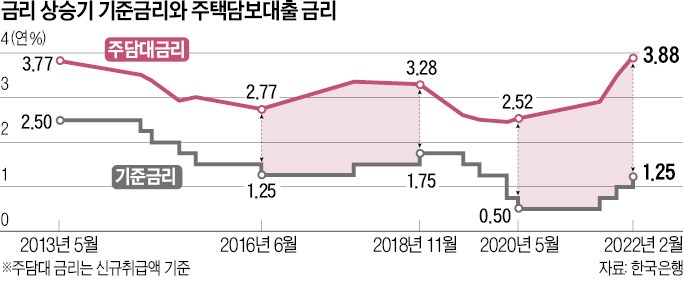

기준금리가 지금의 두 배던 시절에 비해서도 주택담보대출 금리가 높은 수준인 것으로 나타났다. 시장 금리의 준거가 되는 기준금리가 낮은데도 금융 소비자는 더 비싼 이자를 내고 있는 셈이다. 전문가들은 “유례없는 긴축 속도와 강도, 정부의 대출 규제 등이 복합적으로 작용한 때문”이라고 지적했다.

11일 한국은행에 따르면 지난 2월 은행권의 주담대 가중평균금리(신규 취급액 기준)는 연 3.88%로, 2013년 3월(3.97%) 이후 9년여 만에 최고였다. 이후에도 금리가 빠른 속도로 오르고 있어 현재 주담대 평균금리는 연 4%를 돌파했을 것으로 추산된다. 코로나19 엔데믹의 가시화와 인플레이션 등으로 한·미 중앙은행이 기준금리를 올려 유동성을 회수하자 국채 금리가 큰 폭으로 뛰고 있기 때문이다.

하지만 이런 긴축 움직임을 감안하더라도 현재 금리는 과도하게 높은 수준이란 지적이다. 기준금리가 연 2.5%이던 2013년 5월에서 2014년 7월까지 주담대 평균금리는 연 3.53~3.82%였다. 기준금리가 연 1.25%에 불과한 지금 금리(연 3.97%)를 밑돌았다. 대출금리 산정 기준이 되는 국고채 3년물 금리 추이를 봐도 마찬가지다. 금융투자협회에 따르면 2013년 5월~2014년 7월 동안 3년 만기 국고채 금리는 연 2.44~3.04%로, 올 2월(연 2.15%)보다 높았다.

2013~2014년은 기준금리가 하락하는 시기였다는 점이 영향을 미쳤을 것이란 분석이다. 2011년 6월 연 3.25%에 달하던 기준금리는 2016년 6월까지 여덟 차례에 걸쳐 연 1.25%까지 낮아졌다. 신용상 한국금융연구원 선임연구위원은 “절대적인 기준금리 수치 못지않게 금리가 상승 국면인지, 하락 단계인지가 중요하다”며 “기준금리가 앞으로 수차례 오를 수 있다는 시장 불안감이 은행의 조달 비용에 선반영되고 있는 것”이라고 설명했다.

하지만 금리 상승기에 기준금리가 지금보다 높았는데도 주담대 금리는 저렴한 때도 있었다. 2016년 6월~2018년 11월이 그랬다. 당시 기준금리는 연 1.25%에서 연 1.75%까지 뛰었지만 주담대 평균 금리는 연 2.66~3.49%로, 현재보다 0.48%포인트 이상 낮았다. 금리 상승 ‘정도’에서 차이가 났기 때문이란 진단이다. 한 금융권 관계자는 “그때는 1년 주기로 기준금리가 0.25%씩 올랐지만 지금은 미국에서 한꺼번에 0.5%포인트를 올리는 ‘빅스텝’이 거론되고 한국은행도 4회 이상 금리를 올릴 것으로 예상된다”고 했다.

정부 정책이 주담대 금리를 평소보다 더 끌어올리고 있다는 분석도 제기된다. 가계대출 총량 규제로 인한 은행의 경쟁 제한 효과가 대표적이다. 영끌과 빚투 현상으로 작년 한 해 대출 수요가 폭증했지만 은행권은 4~5%의 가계대출 총량 증가율 규제를 적용받고 있다. 한 시중은행 관계자는 “총량 규제 때문에 은행이 그동안 금리 할인 경쟁에 나설 수 없었다”며 “오히려 우대금리를 줄이고 가산금리를 높이는 방식으로 대출 문턱을 높였다”고 했다.

이인혁 기자 twopeople@hankyung.com