2년 새 7배 오른 폴리실리콘

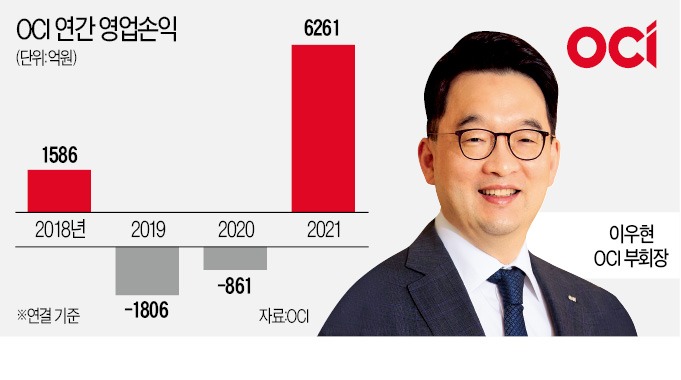

20일 업계에 따르면 폴리실리콘 가격은 이달 중순 기준 ㎏당 34달러 선을 유지하고 있다. 코로나19 사태 직후인 2020년 5월(5달러) 대비 7배 가까이 올랐다. 2020년 말까지만 해도 10달러를 밑돌았으나 지난해 4월 20달러 선을 회복했고, 하반기엔 30달러를 돌파했다.폴리실리콘은 반도체 웨이퍼와 태양전지의 태양광 패널에 쓰이는 핵심 원재료다. OCI 전체 매출의 30%가량을 차지한다. 폴리실리콘을 앞세워 2011년 창사 이후 최대치인 1조1179억원의 영업이익을 냈던 OCI는 최근 10년 새 2013~2015년, 2019~2020년 등 5년간 영업적자를 냈다. 중국 업체들이 2010년대 들어 싼값의 폴리실리콘을 대량 생산하면서 가격이 10달러 밑까지 추락한 게 결정타였다. 팔수록 손해를 보는 구조가 고착됐다. 업계에서 추정하는 OCI의 폴리실리콘 사업 손익분기점(BEP)은 ㎏당 7~8달러다.

하지만 지난해부터 폴리실리콘 가격은 급등하기 시작했다. 탄소중립이 전 지구적 과제로 떠오르면서 글로벌 태양광 설치량이 당초 예상보다 급증했기 때문이다. 지난해 OCI 전체 영업이익 6261억원 중 80%에 육박하는 4870억원을 폴리실리콘 사업이 속한 베이직케미컬 부문이 냈다. 폴리실리콘 사업의 영업이익률은 36.5%에 달한다.

“현재보다 생산량 두 배 확대”

OCI는 올해 폴리실리콘 물량 공급을 확대하기 위해 공격적인 증설을 예고했다. 이우현 부회장은 지난 8일 열린 기업설명회(IR)에 직접 나와 “말레이시아 법인에서 올해 5000t의 디보틀네킹(증설 없이 공정 효율화를 통한 생산능력 확대)이 계획돼 있는데 이보다 큰 3만t 규모의 생산량 증설도 적극적으로 검토하고 있다”고 말했다.OCI는 2020년 초 국내 군산공장에서 태양광 폴리실리콘 사업을 중단한 뒤 말레이시아 공장에서만 연간 3만t가량을 생산하고 있다. 연간 생산량 기준 세계 7위다. 시황이 좋았던 2010년대 초엔 세계에서 세 번째로 많은 연간 8만t의 폴리실리콘을 생산하기도 했지만 낮은 가격 탓에 만들수록 손해를 보는 구조가 이어지면서 규모를 대폭 줄였다.

이 부회장은 현재의 두 배에 달하는 최대 6만t까지 폴리실리콘 생산량을 확대하겠다는 계획이다. 장기 공급계약을 충분히 확보하는 등 시황에 맞춰 진행하겠다는 단서를 달았지만, 이 부회장은 올해도 폴리실리콘 수급 차질로 공급 부족 현상이 이어질 것으로 보고 있다. OCI는 올해 글로벌 태양광 설치량이 200~220GW(기가와트)로, 작년 대비 18~29% 증가할 것으로 내다봤다.

투자를 위한 재무여력도 충분하다는 게 업계 평가다. 작년 3분기 기준 OCI의 현금성자산 및 단기금융상품 등 현금 여력은 1조215억원으로, 2020년 말(6382억원) 대비 60.1% 늘었다. 증권업계는 올해 태양광 업황 강세와 OCI의 증설 계획 등을 고려하면 OCI 주가 상승 요인이 클 것으로 보고 있다.

강경민 기자 kkm1026@hankyung.com