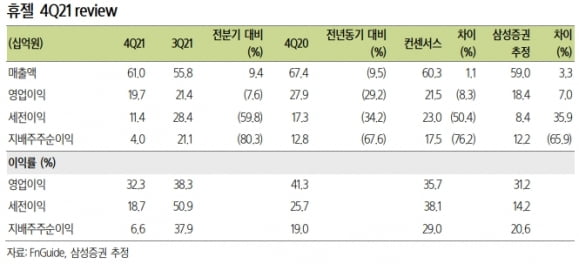

휴젤은 2021년 4분기 연결 재무제표 기준 매출 610억원, 영업이익 197억원을 기록했다. 전년 동기 대비 각각 9.5%, 29.2% 감소한 수치다. 컨센서스 대비 매출은 부합했지만, 영업이익은 소폭 하회했다.

매출은 3분기에 비해 9.4% 늘었다. 3분기 내수 부진의 주원인이었던 식품의약품안전처의 국가출하승인 지연이 일부 해소되면서 내수 매출을 회복했다는 설명이다. 국내에서는 톡신 159억원, 필러 72억원의 매출을 내, 각각 전 분기 대비 34.7%, 3.3% 늘었다.

다만 해외 톡신 수출은 감소했다. 작년 4분기 톡신 수출 규모는 118억원으로, 전년 동기 대비 2.4%, 전 분기 대비 11.0% 줄었다. 중국을 제외한 아시아 지역 및 남미 톡신 매출은 성장했지만, 3분기까지 연간 가이던스를 달성한 중국에서 매출이 감소했다. 유럽 및 아시아 수요 회복을 중심으로 필러 수출은 전년 동기 대비 7.7%, 전 분기 대비 12.3% 늘어난 162억원을 기록했다.

올해는 완만하게 내수를 회복하고, 중국 유럽에서의 매출이 확대될 것으로 봤다. 2022년 중순 미국 허가와 올 하반기 호주 캐나다 톡신 허가를 받을 것으로 기대했다. 올해 매출과 영업이익은 2863억원, 1136억원으로 추산했다. 작년보다 각각 16.8%, 16.9% 늘어날 것이란 예상이다.

서근희 연구원은 “중국에서의 안정적인 매출 성장과 1분기 유럽 물량 첫 선적을 시작으로, 지난달 품목허가를 받은 프랑스 포함 유럽 주요 5개국(영국 독일 이탈리아 프랑스 스페인)의 순차적 허가가 기대된다”며 “태국 50%, 대만 18% 등 높은 점유율의 아시아와 남미 시장 진출을 통해 톡신 전체 연간 수출은 670억원을 낼 것”으로 전망했다.

영업이익률은 톡신 3공장 건설과 톡신 신규 적응증 및 제형 개발을 위한 연구개발(R&D) 비용을 반영해 작년과 비슷한 40% 수준일 것으로 추정했다.

김예나 기자