서울역사박물관이 1950년대 광화문 어느 식당의 외상장부를 전시품으로 올려 화제가 된 적이 있다. 고위 경제관료, 국회의원, 원로 배우 등이 소싯적에 외상 술 마신 기록들로 빼곡했기 때문이다. 신용카드도 모바일뱅킹도 없던 시절에는 단골들이 음식값을 장부에 적어뒀다가 한꺼번에 정산하는 모습이 낯설지 않았다. 비슷한 시기 미국에선 여기서 사업 아이템을 찾아낸 사람도 있었다. 1949년 시카고 출신 기업인 프랭크 맥너마라는 지갑을 깜빡하고 고급 만찬을 즐기다가 계산대에서 망신을 당했다. 이듬해 그는 검증된 회원에 한해 제휴 식당에서 후불로 계산할 수 있도록 하는 ‘식사하는 사람들의 모임(Diner’s Club)’을 만들었다. 세계 최초 신용카드인 다이너스클럽의 탄생 배경이다.

핀테크산업 '핫 아이템' 떠오른 BNPL

시대가 바뀌며 사라지는 듯했던 외상 문화가 핀테크 바람을 타고 부활하고 있다. BNPL(선구매 후지급) 서비스라는 새로운 이름으로.

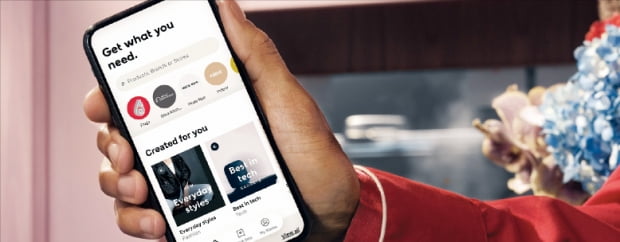

시대가 바뀌며 사라지는 듯했던 외상 문화가 핀테크 바람을 타고 부활하고 있다. BNPL(선구매 후지급) 서비스라는 새로운 이름으로.BNPL은 ‘지금 사고, 나중에 낸다(Buy Now, Pay Later)’의 줄임말이다. 소비자가 가맹점에서 상품을 구매하면 BNPL 업체는 가맹점에 대금 전액을 먼저 지급한다. 소비자는 물건값을 BNPL 업체에 다달이 나눠 갚는다. 신용카드와 다른 점은 신용도가 낮은 사람도 할부 수수료 없이 이용할 수 있다는 것이다. 대신 BNPL 업체는 가맹점에 5~6%의 수수료를 물린다. 카드가 없는 사람에게 물건을 더 많이 팔 수 있으니 가맹점으로서도 나쁘지만은 않다.

BNPL은 최근 세계 핀테크산업의 ‘핫 아이템’으로 부상했다. 미국 대형 결제업체들은 BNPL 스타트업을 잇달아 인수했다. 지난해 8월 블록(옛 스퀘어)이 호주 애프터페이를 290억달러(약 34조원)에, 9월에는 페이팔이 일본 페이디를 27억달러(약 3조원)에 사들였다. 작년 1월 나스닥시장에 상장한 BNPL 업체 어펌의 시가총액은 280억달러(약 33조원)를 넘어섰다. 애플은 골드만삭스와 손잡고 ‘애플 페이 레이터’ 출시를 준비하고 있다. 이 분야 1위 기업인 스웨덴 클라르나는 17개국에 진출해 매일 200만 건 넘는 거래를 처리하고 있다.

"금융 혁신" "부실 뇌관" 엇갈린 평가

미국 BNPL 이용자의 75%는 대학생, 사회초년생 등 MZ세대(밀레니얼+Z세대)다. 코로나19 이후 온라인 쇼핑이 급성장하면서 할부 수요가 늘고 있지만, 고정 소득이 없고 금융거래 이력이 부족한 젊은 층은 카드 발급받기가 쉽지 않다. 한국에서도 어렵지만 해외에선 더 어렵다. MZ세대에게 편리한 후불결제 경험을 선사한 BNPL이 블루오션으로 떠오른 이유다. 전통 금융회사의 기득권 체제에 균열을 낼 잠재력이 있다는 점도 주목받고 있다. 세계 최대 전자상거래업체 아마존은 어펌과 2년간 독점 계약을 맺고 BNPL 결제를 도입했는데, 영국 등 일부 국가에서는 비자카드 결제를 중단했다. ‘수수료 종속’에서 벗어나려는 포석이다. 뱅크오브아메리카는 2025년 BNPL 시장 규모를 지금의 15배인 1조달러(약 1192조원)로 예측했다.해외에서 돌풍을 일으킨 BNPL이 국내에도 속속 등장하고 있다. 올해 카카오페이, 토스, 페이코 등이 후불결제를 시작하고 네이버페이와 쿠팡은 이미 시범 운영에 들어갔다. 신용평가를 통과한 회원에게 월 15만~50만원 한도를 부여하는 방식이다. 물론 한국은 신용·체크카드가 보편화해 BNPL 인기가 별로일 것이란 관측도 많다. 업체들도 큰 수익보다 가입자 확대, 데이터 확보 등의 효과를 기대하는 분위기다.

‘디지털 시대의 외상’ BNPL이 호평만 받는 것은 아니다. 참신한 용어로 포장됐지만 본질은 여신금융업이다. 신용평가가 부실하고 상환이 제대로 안 되면 연체 덩어리가 될 수밖에 없다. 옛말에 외상이면 소도 잡아먹는다고 했다. 크레디트카르마에 따르면 BNPL 이용자의 34%는 이미 한 번 이상 연체했고 72%는 신용등급이 떨어졌다. 미국 소비자금융보호국(CFPB)은 지난달 애프터페이, 어펌 등에 대한 조사에 착수했다.

핀테크 기업들은 마케팅과 디자인에 능하지만 위험 관리에는 약점을 드러낸 전례가 많다. 개인 간(P2P) 대출도 5년 전에는 핫 아이템이었다. BNPL은 다른 모습을 보여줄 수 있을까.