12월은 한 해를 마무리하고 내년을 준비하는 중요한 시기입니다. 지나온 한 해 동안 어떤 사건과 이슈가 있었고 내년에는 어떤 상황이 예상되고 어떻게 대응하는 것이 좋을지를 생각해 보겠습니다. 특히 2022년을 전망하면서 어떤 펀드 상품투자가 새해에 유망한지 같이 알아보겠습니다.

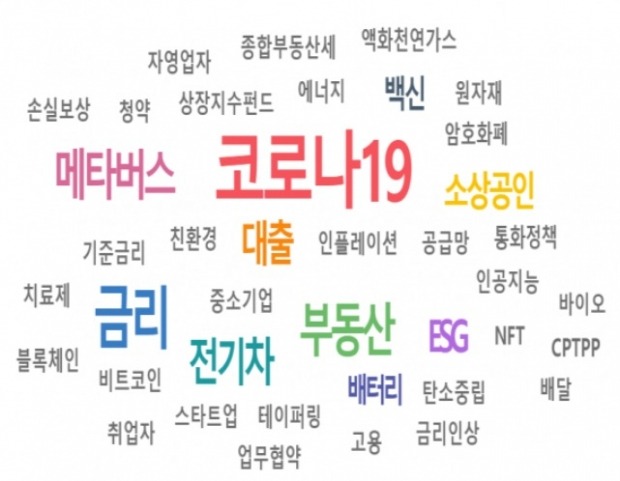

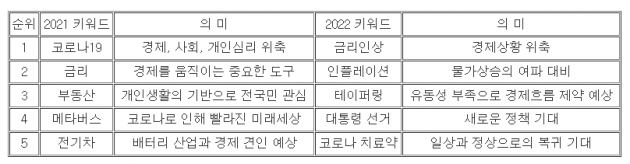

아래의 [그림]은 통계청에서 1년 동안 뉴스에 많이 언급된 경제분야 주요 키워드를 정리한 내용입니다. 먼저 2021년 뉴스에서 제일 많이 언급된 톱 5 키워드를 살펴보겠습니다.

첫째, 신종 코로나바이러스 감염증(코로나19) 입니다. 어느 누구도 2년여 넘게 마스크를 계속 쓸거라고 예상하지 못했습니다. 얼굴을 가리는 답답한 마스크만큼 사람간의 소통도, 경제의 활력도 떨어지는 한 해였습니다.

둘째, 금리입니다. 제로 금리와 유동성 공급으로 경제가 숨을 좀 쉬었는데, 하반기부터 시작된 한은의 금리 인상은 경제에 부담을 주고 있습니다. 그러나 이제 시작이라 앞으로의 추이를 잘 지켜보며 대응해야 하겠습니다.

셋째 부동산입니다. 부동산 투기를 잡으려고 한 많은 대책들이 결과적으로 부동산 가격을 급등하게 만들었습니다. 대출로 마련한 내집이 대출제한과 금리상승으로 떨어질까 불안한 요즘입니다.

넷째 메타버스입니다. 3차원 가상공간에서 업무, 쇼핑, 관광, 사무실 운영까지 가능해졌습니다. 코로나19로 도입, 확산 속도가 빨라졌습니다. 인터넷, 핸드폰이 전 세대에서 사용하게 됐듯이 메타버스도 사용자 범위가 확대될 것으로 예상됩니다.

다섯째 전기차입니다. 현대차가 내연차 엔진개발 조직을 폐지할 정도로 전기차가 대세입니다. 전기차에 빠르게 대응하는 기업, 관련 산업, 주식에 관심을 가져야 하겠습니다.

다가오는 2022년은 어떤 일들이 우리를 기다릴까요? 키워드로 알아봅니다.

첫째, 금리인상입니다. 돈의 가격이 올라가면 돈의 흐름이 좋지 않고, 주식시장에 공급이 원활하지 않습니다. 2022년은 주식시장과 경제에 상승보다는 횡보 혹은 어려움이 예상됩니다.

둘째, 인플레이션입니다. 물가가 올라가면 상품의 제조원가가 올라가서 부담이 되지만, 올라가는 가격에 회사들의 수익성이 좋아지는 면도 있습니다. 물가상승에 잘 대응하는 기업과 잘 대응할 수 있는 산업에 관심을 가져야 합니다.

셋째, 테이퍼링입니다. 경기불황에 대비해 천문학적으로 풀어준 유동성을 정상으로 회귀하려고 합니다. 경제가 최악을 지났다는 면도 있지만, 급격하게 유동성을 줄이면 경제시장에 안 좋은 영향과 충격이 올 수 있습니다.

넷째, 대통령 선거입니다. 3월에 있을 대선은 누가 당선되는지에 따라 정책의 기조나 방향이 달라질 수 있기 때문에 중요한 변곡점이 될 수 있어 관심을 가져야 합니다.

다섯째, 코로나 치료약입니다. 먹는 코로나 치료약의 공급이 잘 되고, 효과가 예상대로 잘 나타난다면 비정상에서 정상으로 회귀, 즉 평범한 일상생활로의 복귀가 기대되고 경제여건에도 청신호를 줄 수 있습니다.

이러한 키워드로 내년 펀드투자 전략은 어떻게 접근해야 하는지에 대해 알아보겠습니다. 돈의 흐름과 공급이 원활하지 않고 코로나19의 끝이 예측되지 않습니다. 대통령 선거 등 각종 이벤트도 예정돼 있어 불확실성이 예년보다 커질 것으로 예상됩니다. 이에 따른 보수적인 상품투자 전략이 필요합니다. 수익을 많이 올리는 것보다, 잃지 않고 적정 수익을 확보하는 전략이, 단기투자보다 장기투자 관점이 필요합니다.

주가연계증권(ELS) 상품, 롱숏 펀드, 타깃데이트펀드(TDF) 상품, 은행 신종자본증권 등 변동성을 줄이고 수익을 쌓아가거나 확정수익을 예상할 수 있는 상품군을 추천합니다.

ELS 상품은 고위험 상품이지만 그 중 지수로 투자하는 ELS 상품은 연 4~6% 안팎의 수익을 제공하고 최근 10년 내 미상환 상품이 거의 없을 정도로 안정적인 운용이 되고 있습니다.

롱숏펀드는 시장이 하락하거나 횡보하는 장세에서도 일정수익을 꾸준히 쌓아가는 전략을 추구하는 상품으로 변동성을 줄이고 일정수익을 추구하는 투자자에게 적합합니다.

TDF 상품은 자산배분, 글로벌 분산 투자, 장기 관점으로 운용되고 있어 퇴직연금뿐만 아니라 일반 투자에도 영역이 확장되고 있습니다. 투자자산 중 중장기로 적정수준의 이익을 기대하고 투자하고자 하는 경우 적합한 투자상품입니다.

은행 신종자본증권은 장기채권이지만 발행사의 콜조건이 5년이며, 3개월마다 3% 대의 확정금리를 제공하는 반면 신용위험은 크지 않아 보수적 투자자에게 적합한 상품입니다.

보다 고수익을 원하는 투자자는 투자자산의 10% 이내에서, 또는 적립식으로 일정금액을 이머징마켓에 투자하거나 전기차, 배터리, 메타버스 등 신사업과 섹터펀드에 투자해 변동성을 잘 관찰하면서 수익을 추구해 나가면 좋겠습니다.

내년을 보수적 상품전략으로 투자하는 것으로 예상했지만, 경제여건이 예상과 달리 좋은 일들만 발생하고 코로나19도 사라져 평범한 일상과 활기찬 경제시장이 오기를 기대해 봅니다.

<한경닷컴 The Moneyist> 하준삼 신한은행 PWM서울파이낸스센터 PB팀장, 경영학 박사

"외부 필진의 기고 내용은 본지의 편집 방향과 다를 수 있습니다."

독자 문의 : thepen@hankyung.com