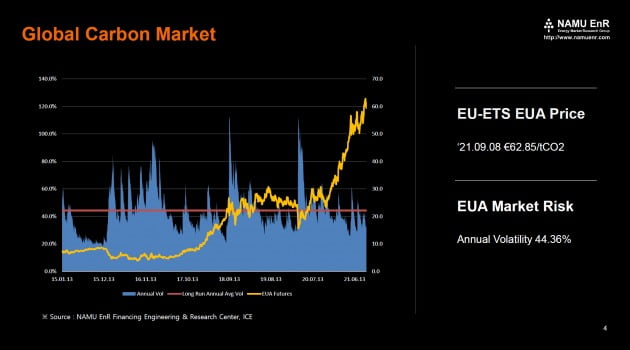

최근 들어 유럽 탄소배출권가격은 2021년 9월8일 기준 톤당 62.85유로로 사상 최고치를 기록한 후 횡보 국면을 연출하고 있습니다. 이는 주요 국가들의 온실가스 감축목표 상향 조정, 경기획복에 대한 기대감, 화석연료의 가격 상승, 풍부한 글로벌 유동성 등 다양한 요인들에 따른 것입니다.

최근 들어 유럽 탄소배출권가격은 2021년 9월8일 기준 톤당 62.85유로로 사상 최고치를 기록한 후 횡보 국면을 연출하고 있습니다. 이는 주요 국가들의 온실가스 감축목표 상향 조정, 경기획복에 대한 기대감, 화석연료의 가격 상승, 풍부한 글로벌 유동성 등 다양한 요인들에 따른 것입니다.탄소배출권에 투자하는 상장지수펀드(ETF, Exchanged Traded Fund) 4종이 지난 9월30일 상장됐습니다. 글로벌 탄소배출권선물 지수를 추종하는 ETF들로 지난해말 현재, 유럽 및 미국의 탄소배출권 시장규모는 2014억 유료, 260억 유료로 세계 1,2위를 차지하고 있습니다. 이들 시장을 대상으로 ETF 바스켓이 구성됐습니다.

◇KODEX 유럽탄소배출권선물ICE(H)

삼성자산운용의 'KODEX 유럽탄소배출권선물ICE(H)'는 ICE선물거래소에 상장된 유럽 탄소배출권 선물에 투자하는 상품으로 'ICE EUA Carbon Futures Index(Excess Return)'를 추종합니다. 바스켓 구성 종목은 1종목(EUA선물 12월물)으로 구성됩니다. 선물 만기에 따른 차년도(12월물) 교체(Roll-Over)는 매년 9월, 10월, 11월의 첫 영업일 동안 총 45일에 걸쳐 33.3%씩 균등하게 정기변경이 이뤄지고, 수수료에 해당하는 총보수는 0.64%입니다.

◇HANARO 글로벌탄소배출권선물ICE(합성)

NH아문디자산운용의 'HANARO 글로벌탄소배출권선물ICE(합성)'는 'ICE Global Carbon Futures Index(Excess Return)'를 추종하는 상품입니다. 바스켓 구성은 ICE에 상장된 EUA(유럽 탄소배출권)선물, CCA(캘리포니아 탄소배출권)선물, RGG(미국북동부 탄소배출권)선물 중 12월물을 대상으로 구성됩니다. 보유 비중은 최대 60%(EUA선물)에서 최소 10.0%(RGGI)로 제한을 두고 있습니다. 12월물로의 종목교체(Roll-Over)는 매년 9월, 10월, 11월의 첫 영업일 동안, 총 45일에 걸쳐 33.3%씩 균등하게 정기변경이 진행되고 총보수는 0.50%입니다.

◇SOL 유럽탄소배출권선물S&P(H)

신한자산운용에서 출시한 'SOL 유럽탄소배출권S&P(H)는 'S&P GSCI Carbon Emission Allowances(EUA)(EUR) Excess Return'을 기초 지수로 추종하며 편입 대상종목 및 구성 종목수는 ICE에 상장된 EUA 중 12월물로 1종목입니다. 종목교체(Roll-Over)는 매년 11월 5번째 영입일로부터 9번째 영업일 동안 20%씩 균등하게 5영업일에 걸쳐 정기 종목변경이 이뤄집니다. 총보수는 0.55%입니다.

◇SOL 글로벌탄소배출권선물IHS(합성)

신한자산운용의 'SOL 글로벌탄소배출권선물IHS(합성)'는 'IHS Markit Global Carbon Index(Total Return)'를 추종합니다. 편입 대상종목은 12월물로 EUA선물 21~22년, CCA선물 21~22년, RGGI선물 21년 12월물 등 5개 종목으로 구성됩니다. 보유비중의 경우 지역별로 상한 최대 65%, 탄소배출권 별로 하한 최소 10%로 제한을 두고 있습니다. 정기 종목 변경은 11월 마지막 영업일보다 3영업일 전에 구성종목 확정하고, 12월 첫 번째 영업일에 정기변경을 실시합니다. 총보수는 0.55%입니다.

투자자 입장에서 살펴봐야 할 내용을 정리하면 다음과 같습니다.

이번에 상장된 탄소배출권 ETF 상품들의 추종 기초지수는 ICE, S&P, HIS등의 해외 유수 기관에서 발표하고 있는 인덱스로 KODEX 유럽탄소배출권선물ICE(H)와 SOL 유럽탄소배출권선물S&P(H) ETF 상품은 환율 변동 위험을 헤지한 상품입니다.

HANARO 글로벌탄소배출권선물ICE(합성)과 SOL 글로벌탄소배출권선물IHS(합성)은 자산운용사가 직접 직접펀드를 운용하는 방식이 아니라 국내외 증권사가 펀드 운용을 담당하고 자산운용사는 운용 증권사와 스왑(Swap)계약을 맺고 운용수익을 교환하는 방식입니다.(합성ETF 스왑계약 유형은 자금비공여형, 자금공여형으로 구분됨)

ETF들이 추종하는 기초지수 유형을 살펴보면 초과이익률(Excess Return)과 총수익률(Total Return)으로 구분돼 있습니다. Excess Return은 기초자산 투자에 따른 수익률과 롤-오버 비용을 반영하는 지수로 콘탱고(원월물>근월물) 발생 시 수익률 하락을 초래합니다. 반면에 Total Return 지수는 ETF 펀드 자금 중 기초지수에 투자하고 일부 남은 투자자금은 국채 등에 투자하여 얻은 수익률을 지수에 반영합니다.

따라서 국내 상장된 탄소배출권 ETF 상품들의 투자에 앞서 환헤지 여부 및 ETF 운용방식, 바스켓의 구성, 종목교체 방식, 추종 기초지수의 유형 등에 대한 명확한 이해뿐만 아니라 유럽탄소배출권시장(EU-ETS) 캘리포니아 탄소배출권시장(CCA), 미국북동부 탄소배출권시장(RGGI)에 대한 전반적 이해가 필요합니다.

<한경닷컴 The Moneyist> 김태선 NAMU EnR 대표이사 | Carbon Market Analyst

"외부 필진의 기고 내용은 본지의 편집 방향과 다를 수 있습니다."

독자 문의 : thepen@hankyung.com