생명보험사들이 저수익성 기조에도 보험이익을 중심으로 실적 개선을 이룰 전망이다.

한국신용평가는 10일 삼성생명·한화생명·교보생명 등 국내 10개 생명보험사의 사업 구조와 재무 상태를 분석해 이같이 밝혔다.

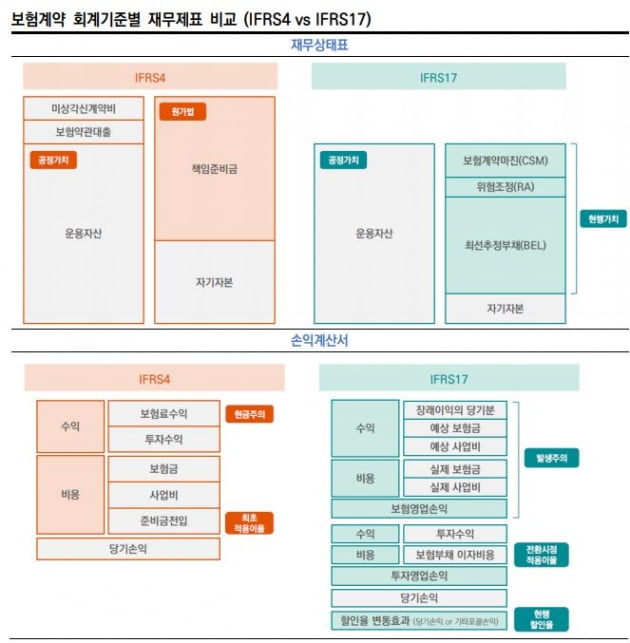

2023년 새 국제회계기준(IFRS17)과 신 지급여력비율제도(K-ICS) 도입이 확정되면서 생명보험업계 규제 패러다임의 전면적인 변화가 임박해졌다. 생명보험사들은 보장성 위주로 보험 포트폴리오의 질을 개선하고 자산·부채 듀레이션(투자 자금의 평균 회수 기간)을 일치하려는 등 체질 개선에 나서고 있다.

생명보험업계 저수익성은 당분간 지속될 것이란 전망이 많다. 이차역마진이 계속되는 가운데 보험이익 개선은 점진적으로 이뤄질 수밖에 없어서다. 여기에 코로나19 관련 비경상적 요인이 더해져 전반적인 실적 부담이 큰 상황이다.

이와 관련 한국신용평가는 "보장성 중심으로 영업전략이 재편되면서 보장성 수입보험료가 꾸준한 증가세에 있다"며 "손해율 상승 우려에도 사차이익의 양적 확대가 가능할 것"이라고 설명했다. 이어 "채널 유지비 위주로 사업비 축소 노력도 이어져 비차이익에서도 개선세가 기대된다"고 덧붙였다.

신 체제 전환으로 인한 부담 수준은 보험영업 구조와 자본 여력이 좌우할 전망이다. 규제 영향은 크게 두 가지로 볼 수 있다. 하나는 보험부채 시가평가로 인한 순자산 감소, 또 다른 하나는 요구자본 증가로 인한 지급여력비율 하락이다.

한국신용평가는 "장기 고금리확정형 보험 비중이 높거나 저축성 위주 영업력으로 보장성 신 계약 확보 능력이 낮은 경우 규제 영향이 비교적 클 것"이라며 "다만 최근 나타나고 있는 금리 상승으로 규제 부담이 일부 완화될 수 있다"고 설명했다.

아울러 "상위 10곳의 경우 지급여력비율이 최저 규제 수준인 100%를 밑도는 생명보험사는 없을 것"이라며 "하지만 지급여력비율이 실질 자본관리능력을 반영하면서 업체별 차별화 수준이 커질 것"이라고 예상했다.

한국신용평가는 IFRS17 사전 공시와 K-ICS 확정 내용을 확인해 규제 부담을 각 사의 신용도에 반영할 계획이다.

김은정 기자 kej@hankyung.com