“PER(주가수익비율)이 이렇게 높은 주식을 사자는 거야?”

“PER(주가수익비율)이 이렇게 높은 주식을 사자는 거야?”지난해 한 자산운용사 펀드매니저 A씨는 상사에게 면박을 당했다. 코로나19로 막대한 유동성이 풀리면서 저금리 수혜주로 떠오른 성장주를 펀드에 담자고 제안한 게 화근이었다.

이 자산운용사는 가치주 투자로 유명하다. A씨는 회사의 투자 철학을 잘 알긴 하지만 시장 분위기가 성장주로 집중되고 있는 점을 감안해야 한다고 판단했다.

A씨의 상사는 “새롬기술이라고 들어봤어? 정말 무섭게 올랐지만 오래 가지 못했어”라며 성장주 투자는 허망하다고 목소리를 높였다.

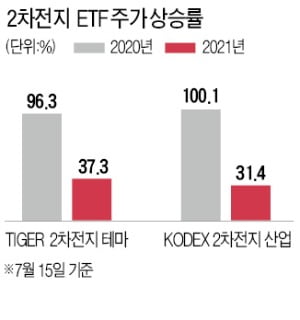

결국 A씨는 성장주를 담지 못했고 1년이 지난 지금 이 자산운용사가 고전하고 있다는 뒷얘기가 들린다. A씨가 제안한 성장주 중 하나인 카카오는 PER이 230배다. 대표적 성장주인 배터리 종목에 투자하는 2차전지 상장지수펀드(ETF)들은 올 들어 수익률이 30%를 넘었다.

가치주가 제대로 주목받던 시절이 있었다. 당시엔 가치주 투자 전도사 등으로 유명해진 펀드매니저들이 엄청난 인기를 끌었다.

내재가치에 비해 주가가 저평가된 주식을 발굴해 투자하면 결국 주가가 내재가치를 반영하게 된다는 가치주 투자 논리는 많은 사람에게 공감을 얻었다. 다른 사람들이 좋다고 하니까, 다른 사람들이 사니까, 그냥 따라서 투자하는 게 아니라 ‘내재가치’라는 근거를 갖고 투자한다는 점에서 합리적이라고 공감하는 사람이 많았다.

내재가치에 비해 주가가 저평가된 주식을 발굴해 투자하면 결국 주가가 내재가치를 반영하게 된다는 가치주 투자 논리는 많은 사람에게 공감을 얻었다. 다른 사람들이 좋다고 하니까, 다른 사람들이 사니까, 그냥 따라서 투자하는 게 아니라 ‘내재가치’라는 근거를 갖고 투자한다는 점에서 합리적이라고 공감하는 사람이 많았다.이에 대해 펀드매니저 B씨는 “가치주 투자가 잘나가던 시절이 언제였는지 기억이 나지 않을 정도”라며 “그런 논리보다는 저금리와 저성장이라는 투자 환경에 집중해야 한다”고 주장했다.

B씨는 가치주의 정의부터 짚고 넘어가자고 했다. 가치주에서 내재가치는 두 가지 측면이 있다. 하나는 ‘현재’ 탄탄한 실적을 만들어내는 가치를 지녔다는 의미다. ‘실적 가치주’라고 이름 붙일 수 있다.

다른 하나는 유형자산 등 보유한 자산의 가치가 크다는 것이다. 그래서 ‘자산 가치주’라고 부를 수 있다.

실적 가치주는 성장주에 비해 ‘미래’ 실적에는 약점이 있다. 자산 가치주는 보유 자산의 가치가 현 주가에 제대로 반영이 안 돼 주가순자산비율(PBR)이 낮다는 특징이 있다.

가치주 투자가 잘나가던 시절에 가치주의 의미는 자산 가치주 쪽에 무게중심이 있었다. A씨의 자산운용사 역시 자산 가치주 쪽을 더 강조해왔다고 볼 수 있다.

얼마 전 금리가 반짝 상승세를 보이자 성장주가 주춤하고 가치주가 뛰는 상황이 벌어졌는데 여기서 가치주의 의미는 실적 가치주에 해당한다. 금리 상승은 경기 회복의 시그널이고 경기가 살아나면 가치주가 당장 탄탄한 실적을 만들어낼 수 있어 주가가 뛴 것이다.

다시 자산 가치주로 돌아가면 보유 자산의 가치가 큰 기업은 그 자산의 가치가 실현되기 위해 조건이 필요하다. 경제가 살아나 역동적으로 움직여야 한다.

이를 테면 경제성장률이 높은 수준을 보여 그 자산이 부가가치를, 현금을 만들어내야 한다. 땅만 깔고 앉아 있어 봐야 무슨 소용인가. 그 땅을 팔아서 현금을 챙겨 본들 일회성 이벤트일 뿐이다.

그 땅이, 혹은 그 땅을 팔아 얻은 현금이 새로운 수익을 지속적으로 만들어내야 그 기업이 성장하는 것이고 주가는 그것을 반영해 상승한다.

요약하면 저금리와 저성장으론 자산 가치주가 그 가치를 실현하기 어렵다. 그래서 B씨는 “가치주 투자를 하려면 성장세가 가파른 이머징마켓의 가치주를 눈여겨봐야 한다”고 조언한다.

성장주 주가를 부담스러워하는 투자자가 많다. 자연스럽게 가치주에 눈길이 간다. 실적 가치주와 자산 가치주를 혼동하지 말아야 한다. 자산 가치주는 우리 경제의 구조적 저성장 문제가 해결되지 않는 한 추세적 상승을 기대하기 어렵지 않을까.

장경영 한경 생애설계센터장