중흥그룹에 인수되는 대우건설의 신용등급을 두고 국내 신용평가사의 고민이 깊어지고 있다.

나이스신용평가는 7일 '중흥건설의 대우건설 인수 우선협상대상자 선정이 신용도에 미치는 영향' 보고서를 통해 "대우건설은 지난해 이후 우수한 영업실적과 차입부담 완화 추세를 보이고 있다"면서도 "중흥그룹에 최종적으로 인수되면 중흥그룹의 투자자금 회수 방안에 따라 대우건설의 재무적 융통성이 저하될 수 있다"고 밝혔다.

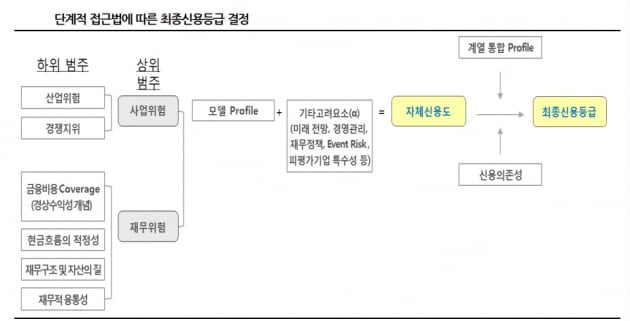

향후 자체 신용도에서 최종 신용등급을 결정하는 과정에서 계열 요인이 대우건설의 신용도에 미치는 영향을 중점적으로 검토한다는 방침이다. 나이스신용평가는 현재 대우건설의 신용등급으로 A-를 부여하고 있다. 등급전망으로는 긍정적을 매기고 있다. 중흥건설의 유효한 신용등급은 없는 상태다.

KDB인베스트먼트는 지난 5일 케이디비인베스트먼트제일호가 보유하고 있는 대우건설 지분 매각의 우선협상대상자로 중흥건설을 선정했다. 이에 따라 중흥건설은 KDB인베스트먼트와 양해각서(MOU)를 체결했다. 정밀실사를 거쳐 주식 매매계약(SPA)을 맺을 예정이다.

중흥건설이 이번 KDB인베스트먼트가 보유한 대우건설의 매각 대상 지분(50.75%)을 인수하기 위해 최종적으로 제시한 금액은 약 2조1000억원인 것으로 파악됐다. 정밀실사 후 인수가격은 변동될 수 있는 가운데 중흥건설은 연내 대우건설 지분 인수를 완료할 계획이다.

나이스신용평가는 "현재 대우건설의 자체 신용도와 최종 신용등급은 일치하고 있다"면서도 "다만 향후 대주주가 변동되면서 계열 요인이 신용도에 부정적인 영향을 주게 될 경우, 대우건설의 자체 신용도와 최종 신용등급이 달라질 수 있다"고 설명했다.

이어 "대우건설 지분인수로 중흥그룹의 현금 유동성 감소와 재무안정성 저하가 불가피 할 것으로 전망된다"며 "인수 주체인 중흥그룹의 재무안정성 훼손은 그룹에 편입되는 대우건설의 신용도에 부정적인 요인"이라고 덧붙였다.

김은정 기자 kej@hankyung.com