롯데쇼핑의 신용도 향방에 시장 안팎의 관심이 쏠리고 있다. 거세진 유통업계 내 경쟁 강도와 코로나19 여파로 1년째 '부정적' 신용등급 전망을 달고 있어서다.

2일 증권업계에 따르면 한국기업평가는 최근 단행한 정기 평가에서 롯데쇼핑의 신용등급을 종전대로 AA로 유지했다. 부여돼 있던 '부정적' 신용등급 전망도 그대로 달아 놨다.

롯데쇼핑은 2018년 말만 해도 AA+의 초우량 신용등급을 갖고 있었지만 2019년 AA로 내려앉은 뒤 지난해 4월엔 '부정적' 신용등급 전망까지 달게 됐다. 온라인으로 소비 채널이 급격하게 바뀌면서 롯데쇼핑이 수익성을 끌어올리는 게 쉽지 않을 것이란 판단에서다. 지금 추세라면 롯데쇼핑의 신용등급이 강등을 피하기 어려울 것이라고 '부정적' 신용등급 전망을 통해 신용평가사가 시장에 신호를 준 셈이다.

통상 신용평가사들이 '부정적' 신용등급 전망을 부여하게 되면 짧게는 3개월, 길게는 1년 이내 신용등급이 떨어지는 경우가 많다. 하지만 롯데쇼핑은 1년이 넘도록 동일한 신용등급을 유지하고 있다. 이 때문에 시장 참여자들은 롯데쇼핑의 신용등급이 언제 강등될 지에 관심을 두고 있다.

이와 관련 한국기업평가는 일단 실적 회복세를 지켜보자는 입장을 내비치고 있다. 분기 단위로 수익성을 관찰한 결과, 지난해 하반기 이후 수익성이 살아나고 있는 데다 추진하고 있는 재무구조 개선 계획에 대한 검토가 필요하다는 설명이다.

롯데쇼핑의 수익성은 수년째 하락세다. 오프라인에서 온라인으로 소비 채널이 급격하게 이동한 탓이다. 소비자들의 온라인 선호도가 높아지면서 이익 기여도가 높은 오프라인 채널의 성장이 둔화됐다. 롯데쇼핑의 경우 경쟁 업체에 비해 온라인 채널 인지도가 낮아 수익성 개선이 쉽지 않은 상태다.

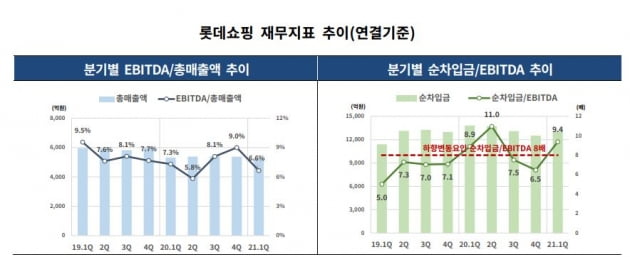

특히 지난해엔 코로나19 영향으로 야외 활동이 자제되고 생필품 이외에 소비가 크게 줄면서 영업실적이 나빠졌다. 지난해 총매출은 전년 동기 대비 9.9% 감소했고, 영업이익은 78.7% 급감했다.

다만 지난해 하반기 이후 명품 등 해외 패션과 생활가전을 중심으로 백화점 부문의 실적이 살아나고, 할인점은 구조조정 효과로 영업적자가 줄면서 지난해 6월 말 기준 9.8배였던 상각 전 영업이익(EBITDA) 대비 순차입금이 지난해 말로는 7.7배로 낮아졌다.

한국기업평가 관계자는 "유통업계 경쟁 심화와 대규모 점포망 보유에 따른 기존 사업적 이점의 약화를 감안하면 수익성 개선이 크지 않을 수 있다"며 "일단 영업실적 회복 수준을 추가 검토해야 한다"고 말했다. 또 "대형 인수합병(M&A) 발생 가능성도 배제할 수 없기 때문에 분기 단위로 재무구조를 점검하고 EBITDA 대비 순차입금 지표를 중심으로 관찰을 계속할 것"이라고 덧붙였다.

김은정 기자 kej@hankyung.com

≪이 기사는 06월02일(13:31) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫