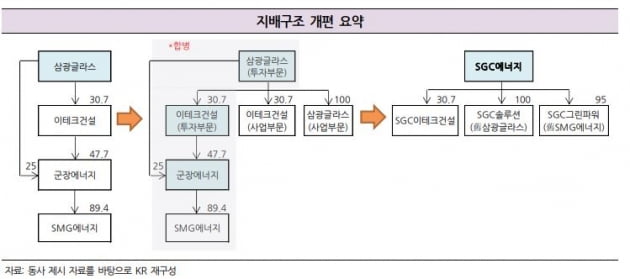

사명을 바꾸고 지주사 체계로 출범한 SGC에너지가 첫 회사채 발행에 나선다. SGC에너지는 옛 삼광글라스가 자회사와 손자회사인 이테크건설과 군장에너지를 합병해 탄생한 종합에너지 기업이다. 사업지주회사며 코스피 상장기업이다.

24일 투자은행(IB) 업계에 따르면 SGC에너지는 무보증 회사채 총 1000억원 발행을 위한 수요예측(사전청약)을 25일 실시한다. 발행예정 회사채는 2년 만기물 200억원과 3년물 800억원으로 구성됐으며, 2년물은 ESG(환경·사회·지배구조) 채권이다. 투자자들이 많이 참여할 경우 최대 1400억원까지 발행규모를 증액할 예정이다. 이번 발행은 NH투자증권이 주관한다.

SGC에너지는 1분기 연결기준 매출 4159억원, 영업이익 309억원을 기록했다. 매출이 전년 동기 대비 242%, 영업이익은 72% 증가한 수준이다. 한국기업평가와 한국신용평가는 SGC에너지 회사채 신용등급을 'A+(안정적)'로 평가했다.

SGC에너지는 옛 군장에너지의 집단에너지 부문이 주력이며 옛 삼광글라스, 이테크건설의 투자부문을 분할합병으로 흡수했다. 삼광글라스 유리사업부문과 이테크건설 건설부문은 SGC솔루션, SGC이테크건설로 각각 이름을 바꿔 SGC에너지의 자회사로 개편됐다.

SGC에너지의 연결기준 총 자산이 1조6303억원이며 부채비율은 198.4% 수준이다. 절대적인 부채비율은 높은 편이지만 집단에너지사업 특성상 안정적인 수익 수익창출 기반을 보유하고 있어 재무안정성은 우수한 수준이라는 게 신용평가사들의 판단이다.

1분기말 별도기준으로 1년 이내에 만기가 도래하는 차입금(사채 관련 조정계정 미 반영, 리스부채 현재가치 기준)은 총차입금의 64.1%인 6044억원에 달한다. 다만 한국기업평가는 "단기 부채의 상당 비중이 담보부 채권이며 397억원의 현금성자산과 연 1000억원 수준의 영업현금흐름(OCF)을 감안하면 유동성에 큰 무리가 없다"고 평가했다.

이현일 기자 hiuneal@hankyung.com