고평가 논란에 급락

SKIET는 이날 장 시작과 함께 공모가(10만5000원) 대비 두 배인 시초가 21만원에 거래를 시작했다. 이후 시초가 대비 5.95% 오른 22만2500원까지 뛰었다. 하지만 이내 하락 전환, 장중 15만5500원으로 미끄러졌다. 역대급 청약금을 모았고, 앞서 상장한 SK바이오팜 카카오게임즈 빅히트엔터테인먼트에 비해 유통주식 수는 적지만 첫날 주가는 시초가 대비 급락했다. 공모주를 받은 외국인이 차익 실현에 집중하며 장중 3620억원어치를 순매도한 영향이다. 개인은 3530억원을 순매수했다. 주식을 매도한 공모주 투자자들은 돈을 벌었지만, ‘따상’을 기대하고 시초가에 매입한 투자자는 하루에 26%의 손실을 봤다.증권업계에서는 자연스러운 결과라는 평가가 많다. 앞서 상장한 SK바이오팜 카카오게임즈 빅히트엔터테인먼트 등은 적정 밸류에이션(실적 대비 주가 수준)을 측정하는 것 자체가 쉽지 않은 업종이다. 시장 유동성에 따라 주가가 움직이기 쉬웠다. SKIET는 경우가 다르다. 2차전지 4대 소재 중 하나인 분리막 생산이 본업으로, 성장성이 높은 제조업이다. 적정 기업가치 계산이 비교적 원활하다는 얘기다.

기업가치 다시 계산해보니

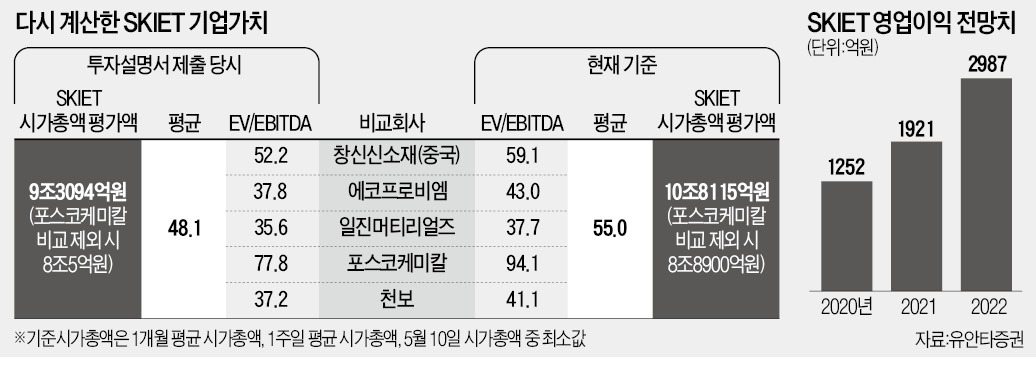

SKIET 상장 당시 적용한 기업가치 평가 방식은 EV/EBITDA였다. 기업가치(EV)와 영업활동을 통해 얻은 상각 전 영업이익(EBITDA)의 관계를 통해 기업의 현금흐름 창출 능력을 보여주는 지표다. 상장 전 주관사는 투자설명서에서 창신신소재(중국 분리막 기업), 에코프로비엠, 일진머티리얼즈, 포스코케미칼, 천보 등 5개 기업의 EV/EBITA 평균 배수를 적용해 SKIET의 기업가치를 산정했다. 9조3094억원이다. 이날 종가 기준 시가총액인 11조115억원보다도 15.5% 낮은 수준이다. 고평가 논란이 나올 수밖에 없었던 배경이다.기업가치는 재평가될 가능성이 높다. 상장 당시 비교 대상 회사의 시가총액은 2월 25일~3월 24일을 기준으로 산정했다. 2차전지 주가가 지금보다 더 부진하던 시기다. 상장 신청 당시 적용한 비교 기업들의 시가총액을 최근일 기준으로 다시 계산해 보면 SKIET의 적정 기업가치는 10조8115억원이 나온다. 이 수치는 지난해 영업이익을 적용해 계산된 기업가치다. 다른 변수값을 고정하고, 유안타증권이 전망한 올해 SKIET의 영업이익 전망치(1921억원)를 적용하면 기업가치는 14조4900억원까지 올라간다.

상장 직후 변동성이 줄면 실적 개선세에 따른 재평가 가능성이 크다는 뜻이다. 황규원 유안타증권 연구원은 “3~6개월 후부터 주가는 적정가치에 수렴할 전망”이라며 “적정 주가는 최대 16만원”으로 전망했다.

분리막 시장은 고성장

전문가들은 적정주가를 찾아가는 과정에서 ‘매수 기회’를 포착하라고 조언한다. 분리막 시장은 구조적으로 성장하고 있다. 분리막은 2차전지 안정성을 좌우하는 핵심 소재다. SKIET는 글로벌 시장 3위 업체다. 분리막 시장은 후발주자들이 따라오기 어렵다. 유안타증권은 SKIET의 영업이익이 올해 1921억원, 내년 2987억원, 2023년 3671억원 등으로 계속 늘어날 것으로 내다봤다.정원석 하이투자증권 연구원은 “분리막 시장의 위협 요인으로 꼽히는 전고체 배터리는 가격 경쟁력과 시장 규모 등을 고려했을 때 최소 2030년까지 전혀 위협이 안 된다”며 “SKIET는 국내 배터리 3사에 모두 분리막을 공급하는 소재업체인 데다 기술력을 인정받는 만큼 실적 개선세가 뚜렷할 것”이라고 설명했다.

2차전지 업종 투자심리도 하반기가 되면 개선될 것이라는 전망이 나온다. 백영찬 KB증권 연구원은 “2차전지는 펀더멘털은 좋은데 수급상 나빠진 상황”이라며 “하반기에는 2차전지주들이 실적 개선세를 바탕으로 다시 상승세에 접어들 것”으로 내다봤다.

고윤상 기자