전기차 배터리 시장의 글로벌 경쟁은 날로 치열해지고 있다. 폭스바겐 테슬라 등 완성차 업체까지 배터리를 직접 생산하겠다고 선언함에 따라 그동안 시장을 지배해온 기존 배터리 전문기업들은 바짝 긴장하고 있다. 지난해 세계 시장의 약 35%를 차지한 LG에너지솔루션 삼성SDI SK이노베이션 등 ‘K배터리 3사’가 절박한 심정으로 대규모 투자를 이어가고 있는 이유다. 이들 기업의 투자 전략엔 다소 차이가 있다. LG는 생산능력 확대를, 삼성은 연구개발(R&D)을 최우선 순위에 두고 있다. SK는 배터리 소재 내재화에 집중하고 있다.

LG, 설비투자에 3조원 투입

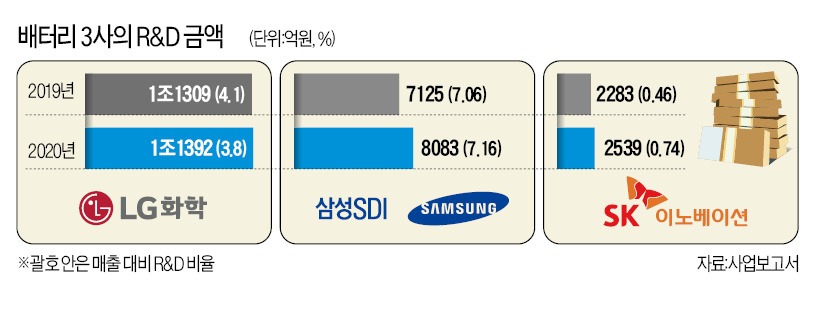

23일 업계에 따르면 국내 배터리 3사의 지난해 R&D 투자비는 총 2조2014억원으로 전년(2조717억원) 대비 6.2% 증가했다. 이 중 절반을 조금 넘는 1조1392억원이 LG에너지솔루션의 모기업 LG화학이 투자한 것이다. 다만 R&D 비용 증가폭은 크지 않았다. 기술보호와 생산능력 확장에 더 주력한 영향이다.

LG에너지솔루션의 R&D 투자는 2016년 6000억원(LG화학 기준), 2017년 8000억원, 2018년 1조원을 넘어섰다. 증가폭은 SK이노베이션과 배터리 기술분쟁이 본격화한 2019년 이후 다소 줄었다. 이때부터 기술개발 못지않게 수성에 주력했다. 기술 분쟁 소송에만 수천억원을 투입한 것으로 알려졌다.

한편으론 생산능력 확대에 나섰다. 주문이 감당하기 어려울 정도로 밀려들었기 때문이다. 공장을 더 짓고 설비를 늘리는 게 R&D 이상으로 중요해졌다. 2018년 연 35GWh에 불과했던 생산능력을 2019년 70GWh, 지난해 120GWh로 키웠다. R&D 비용의 세 배가 넘는 연 3조원 이상을 설비투자에 투입했다. LG에너지솔루션이 최근 밝힌 사업계획 대부분도 생산능력 증대에 관한 것이었다.

R&D투자 13% 늘려…삼성, 신기술에 포커스

삼성SDI는 기술 개발에 더 매달렸다. 지난해 R&D 투자는 8083억원으로 전년(7125억원) 대비 13% 급증했다. 특허 등 지식재산권(IP) 등록 건수(출원중 포함)가 2만4385건으로 전년 대비 7.6% 늘었다. 늘어난 대부분이 해외 특허와 관련된 것이었다.삼성SDI는 과거 삼성전자 스마트폰에 들어가는 배터리 화재 사고로 곤욕을 치른 적이 있다. 대규모 리콜에 따른 적자와 이미지 타격을 겪었다. 이후 그룹 차원에서 배터리 안전성 확보에 사활을 걸었다. 특히 화재 가능성이 작고 주행거리를 크게 개선할 수 있는 ‘전고체 배터리’ 개발을 추진 중이다. 작년 3월 삼성종합기술원은 리튬음극 기술을 활용한 전고체 배터리를 선보였다. 이 제품 생산을 삼성SDI가 맡을 것으로 업계에선 예상하고 있다. 테스트를 거쳐 이르면 2027년 양산이 가능할 것이란 분석이 나온다.

SK이노, 배터리 소재 확장

SK이노베이션의 배터리 투자 특징은 소재 분야 확장이다.자회사 SK아이이테크놀로지(SKIET)를 통해 생산 중인 배터리 분리막은 일본 아사히카세이, 도레이 등과 함께 세계 최고 수준의 품질을 자랑한다. 가격이 높아도 없어서 못팔 정도다. 이 회사는 지난해 매출 4317억원, 영업이익 1259억원을 거뒀다. 영업이익률은 29.1%에 달했다. 배터리 화재 사고에서 분리막 손상이 핵심 쟁점이 된 만큼 SKIET 분리막 수요는 향후 빠르게 급증할 전망이다.

분리막뿐만이 아니다. SK이노베이션은 양극재 등 다른 소재의 내재화 계획을 갖고 있다. 최근 기업설명회(IR)에서 “배터리 생산 규모가 커지면서 핵심 소재인 양극재의 공급 안정성이 보다 중요해지고 있다”며 “내재화 필요성을 공감하며, 현재 다양한 선택지를 놓고 검토하고 있다”고 밝혔다.

안재광 기자 ahnjk@hankyung.com