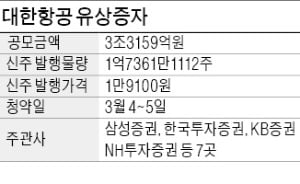

대한항공이 3조3159억원 규모 유상증자를 위한 본격적인 준비에 들어갔다. 지금까지 국내 기업이 주주 배정 방식으로 추진하는 유상증자 중 사상 최대 규모다. 현재 주가가 신주 발행가격을 크게 웃돌고 있음을 고려하면 무난히 자금 조달에 성공할 것이란 관측에 힘이 실린다. 코로나19 사태에도 지난해 흑자를 거둔 데다 아시아나항공 인수에 대한 기대까지 커지고 있어 주주들이 적극적으로 청약에 참여할 전망이다.

대한항공은 유상증자를 위해 다음달 4~5일 주주들과 우리사주조합을 상대로 청약을 진행한다. 오는 26일 그동안의 주가 흐름을 반영해 신주 발행가격을 확정할 예정이다. 새로 발행할 주식은 총 1억7361만1112주로 현재 발행주식(1억7420만9713주)과 맞먹는 수준이다.

대한항공은 유상증자를 위해 다음달 4~5일 주주들과 우리사주조합을 상대로 청약을 진행한다. 오는 26일 그동안의 주가 흐름을 반영해 신주 발행가격을 확정할 예정이다. 새로 발행할 주식은 총 1억7361만1112주로 현재 발행주식(1억7420만9713주)과 맞먹는 수준이다.신주 발행가격이 시세보다 40% 이상 저렴해 대한항공 임직원과 주주 모두 청약에 많은 관심을 보일 전망이다. 22일 대한항공 주가는 2만8200원으로 마감해 신주 발행 예정 가격(1만9100원)을 47.6% 웃돌고 있다. 증자 계획을 밝힌 지난해 11월 16일 이후로도 4.6% 올랐다. 신주 상장일(3월 24일)까지 주가가 폭락하지 않는 한 두둑한 시세 차익을 거둘 가능성이 높다.

초대형 유상증자를 통해 국내 1위 국적 항공사로서 경쟁력을 한층 강화할 것이란 기대가 주가를 떠받치고 있다는 평가다. 대한항공은 이번 증자로 조달한 자금 중 1조4999억원을 아시아나항공 인수에 투입할 계획이다. 거래가 마무리되면 대한항공은 단숨에 세계 7위권 초대형 항공사로 도약한다. 최악의 경영 환경에도 흑자를 내며 버티고 있기 때문에 코로나19가 종식되면 큰 폭의 성장세를 나타낼 것이란 전망이 나온다. 대한항공은 수요가 급감한 여객 대신 화물 운송에 집중하는 전략을 통해 지난해 1094억원의 영업이익을 냈다.

다만 유상증자 청약의 흥행과 별개로 신주 상장 직후 주가가 하락할 가능성도 있다는 평가다. 주주들이 차익 실현을 위해 신주를 받자마자 곧바로 매도에 나설 수 있어서다. 이번에 발행 예정인 신주 중 한진칼의 목표 청약물량(4188만4816주)과 보호예수가 걸린 우리사주조합 배정물량(3472만2222주) 등을 제외해도 상장 후 곧바로 팔 수 있는 물량만 9000만 주가 넘을 것으로 추산된다. 유상증자 이후 대한항공 총 발행주식의 25%가 넘는 규모다.

김진성 기자 jskim1028@hankyung.com