올해는 다르다. 연초부터 코스피지수가 3000을 찍자 “조정에 대비해야 한다”는 목소리가 커지고 있다.

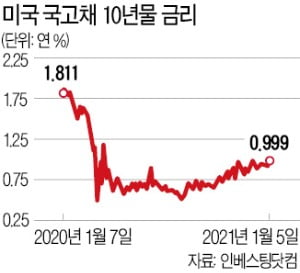

신중론자들이 우려하는 첫 번째 악재는 미국의 인플레이션이다. 코로나19 사태 이후 글로벌 상승장의 최대 동력은 세계적인 저금리와 이로 인한 유동성이었다. 신중론자들은 미국의 소비자 물가가 오르고, 이에 따라 시장금리가 고개를 들면 유동성 장세가 타격을 받을 수 있다고 경고하고 있다. 증시의 동반 조정이 올 수 있다는 얘기다. 김학균 신영증권 리서치센터장은 “지금의 상승장은 저금리가 만들어낸 유동성의 산물”이라며 “지난해 소비 부진에 따른 기저효과로 2분기에는 물가가 오를 가능성이 큰데, 이 수준이 시장 기대를 뛰어넘는다면 자산시장은 조정받을 것”이라고 말했다.

신중론자들이 우려하는 첫 번째 악재는 미국의 인플레이션이다. 코로나19 사태 이후 글로벌 상승장의 최대 동력은 세계적인 저금리와 이로 인한 유동성이었다. 신중론자들은 미국의 소비자 물가가 오르고, 이에 따라 시장금리가 고개를 들면 유동성 장세가 타격을 받을 수 있다고 경고하고 있다. 증시의 동반 조정이 올 수 있다는 얘기다. 김학균 신영증권 리서치센터장은 “지금의 상승장은 저금리가 만들어낸 유동성의 산물”이라며 “지난해 소비 부진에 따른 기저효과로 2분기에는 물가가 오를 가능성이 큰데, 이 수준이 시장 기대를 뛰어넘는다면 자산시장은 조정받을 것”이라고 말했다.보다 가까운 불안요소는 이달 말 시작되는 작년 4분기 실적시즌이다. 이경민 대신증권 투자전략팀장은 “코스피지수 2800 돌파의 주역이었던 반도체 업종을 비롯한 주요 업종의 4분기 실적 불확실성이 크다”며 “기업실적의 회복세가 시장의 눈높이에 맞지 않다면 코스피지수가 2650까지 밀리는 단기 급락이 펼쳐질 수 있다”고 내다봤다.

외국인도 변수다. 달러 약세가 이어지면서 차익실현 욕구가 커지고 있는 것은 수급에 위협이 될 수 있다는 분석도 나온다. 원·달러 환율은 더 이상 떨어질(원화 강세) 가능성이 별로 없고, 기대 주가상승률이 낮아지면 실적 시즌에 대규모 매도물량을 내놓을 수 있기 때문이다.

김일구 한화투자증권 수석이코노미스트는 글로벌 경기회복이 시장 기대를 뛰어넘지도, 반대로 각국 정부가 대규모 부양책 카드를 꺼내들 만큼 부진하지도 않는 ‘회색지대’에도 조정이 찾아올 수 있을 것이라고 주장했다. 그는 지난 5일 발표한 보고서를 통해 미국 국고채 10년물과 2년물의 금리 격차가 120~150bp(1bp는 0.01%포인트) 수준까지 확대될 것이라고 예상했다. 100~200bp 사이의 금리차는 주식시장이 외부 충격에 취약해지는 구간이라는 게 그의 분석이다.

전범진 기자 forward@hankyung.com