보험업계에서 이달 말로 단종되는 무해지환급형 보험에 대한 ‘절판 마케팅’이 치열하다. 일부 중위권 손해보험사는 보험료를 인하하고 가입심사까지 완화하며 손님 몰이에 열을 올리고 있다. 무해지보험은 “가성비(가격 대비 만족도)가 좋다”는 입소문을 타고 지난 5년 동안 700만 건 넘게 팔려나갔다. 인기가 높았던 만큼 단종 전 가입을 고민하는 소비자도 많다.

무해지보험 막판 영업전 치열

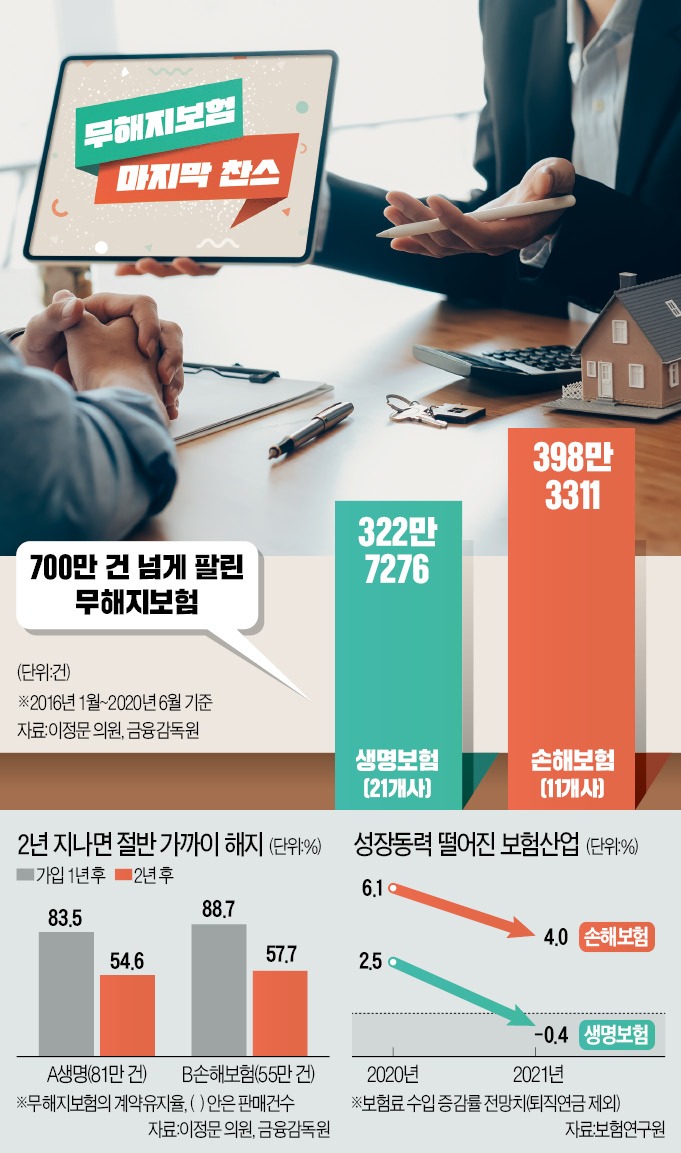

27일 금융감독원에 따르면 2016년 1월부터 올 6월까지 판매된 무해지보험은 721만 건으로 집계됐다. 생명보험사가 322만 건, 손보사는 398만 건을 팔았다. 생보업계는 지난가을 절판 마케팅을 마치고 상품을 개정했다. 지금은 손보업계에서 막바지 판매전이 활발하다.무해지환급형은 보험료 납입 기간(보통 10~30년) 중 해약하면 돌려받는 돈(해지환급금)이 0원이다. 대신 보험료가 표준형 상품보다 최대 30% 저렴하고, 납입기간을 마치고 나면 표준형과 똑같은 금액의 환급금이 되살아난다. 쉽게 말해 중간에 계약을 깨지 않는 조건으로 보험료를 깎아주는 것이다. 2015년 첫선을 보인 이후 암·종신·치매·어린이 등 다양한 보험상품에 적용돼왔다.

그런데 올 하반기 금융위원회·금융감독원이 보험업 감독규정을 개정하면서 제동을 걸었다. 불완전판매가 우려된다는 이유로 지금처럼 ‘적게 내고, 똑같이 받는’ 방식의 무해지보험은 만들 수 없도록 규정을 바꿨다. 업계 관계자는 “무해지보험이 인기를 얻고, 경쟁이 과열되고, 단종에 이르기까지 과정을 보면 단기 성과에 목을 매는 보험업계의 문제점이 정확하게 반복됐다”고 꼬집었다.

보험업계 과열경쟁 ‘무한 반복’

무해지보험 가입자의 절반 안팎은 2년 안에 중도 해지하는 것으로 분석됐다. 금감원에 따르면 A생명에서 가입 2년 후 유지되는 무해지보험 계약은 54.6%, B손해보험은 57.7%에 불과했다. 보험료가 싸다는 점만 강조하고, 중도해지 시 손해가 크다는 점은 제대로 알리지 않은 것이다.일부 영업조직에서는 무해지보험을 고금리 저축성 상품처럼 팔았다. 무해지형은 표준형 상품과 비교해 환급금은 같고 보험료는 저렴하기 때문에 환급률(납부한 보험료 대비 해지환급금 비율)이 월등히 높다. 이것을 “OO년 동안 부으면 은행 정기적금보다 좋다”는 식으로 둔갑시킨 것이다.

금융당국은 감독규정을 바꾸면서 “절판 마케팅은 하지 말라”고 경고했다. 하지만 실적 경쟁 앞에서 이런 요구도 먹혀들지 않았다. 한 보험사 관계자는 “일부 손보사가 무해지보험 가격을 내린 것은 미래의 예상 해지율을 부풀려 책정한 결과”라며 “만기가 다가올수록 해지율은 줄게 마련인데, 분명 부채가 늘어나 재무상태에 부담을 주게 될 것”이라고 했다.

이런 우려가 나오는 것은 설계가 부실한 상품을 대규모로 판매했다가 보험사에 부담으로 돌아온 사례가 한두 번이 아니기 때문이다. 2000년대 들어 암보험 보장 범위를 경쟁적으로 넓혔다가 손해율 급상승을 감당하지 못하고 판매를 중단한 사례가 있다. 비슷한 시기에 등장한 실손의료보험도 의료비 전액을 지급하는 상품을 대거 판매하는 바람에 ‘의료쇼핑’을 걸러내지 못하고 만성적자에 허덕이고 있다. 최근 2~3년 새 히트상품에 올랐던 치아보험, 치매보험, 유병자보험, 어른이보험(성인도 가입할 수 있는 어린이보험) 등도 먼 훗날 보험사에 부담을 줄 수 있다는 지적이 나온다.

무해지보험, 연내 들어야 하나

무해지보험은 정말 연내에 가입하는 게 유리할까. 전문가들의 의견은 엇갈린다. 한 손보사 관계자는 “20년 이상 해지하지 않을 자신이 있고 나이가 20~30대로 젊다면 이달 안에 가입하는 것이 나쁘지 않다”고 했다.또 다른 보험사 관계자는 “무해지보험의 혜택을 누리려면 중도 해약하지 않는 게 가장 중요하다”며 “매달 보험료를 감당할 수 있는지를 따져보라”고 조언했다. 수입이 들쑥날쑥한 자영업자, 프리랜서 등과 소득 감소를 앞둔 중장년층에겐 권하지 않는다는 의견이 많았다.

보험대리점(GA) 리치앤코의 백승호 지점장은 “새해부터는 환급금과 보험료를 동시에 낮춘 새로운 유형의 무해지·저해지 상품이 나올 예정”이라고 설명했다. 그는 “절판 마케팅에 휘둘리기보다 본인의 필요성에 따라 신중하게 결정하라”고 조언했다.

임현우 기자 tardis@hankyung.com