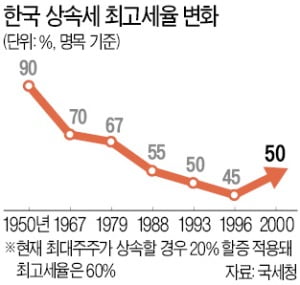

상속·증여세법엔 ‘최대주주 할증평가 과세’ 조항이 있다. 대기업 최대주주가 물려받는 주식 가치에 20%를 할증해 ‘상속가액’을 산정하고 여기에 최대 50%의 세율을 적용해 상속세를 부과한다. 할증 과세 제도는 1993년 도입했다. 최대주주 보유 주식엔 경영권 프리미엄이 붙어 거래되기 때문에 세금도 더 물려야 한다는 것이 당시 정부의 설명이었다.

상속·증여세법엔 ‘최대주주 할증평가 과세’ 조항이 있다. 대기업 최대주주가 물려받는 주식 가치에 20%를 할증해 ‘상속가액’을 산정하고 여기에 최대 50%의 세율을 적용해 상속세를 부과한다. 할증 과세 제도는 1993년 도입했다. 최대주주 보유 주식엔 경영권 프리미엄이 붙어 거래되기 때문에 세금도 더 물려야 한다는 것이 당시 정부의 설명이었다.할증 과세는 기업인의 상속세 부담을 키우는 원인으로 꼽힌다. 이재용 삼성전자 부회장 등 삼성 총수 일가가 고(故) 이건희 회장 명의의 18조원 규모 주식을 물려받기 위해 내야 할 세금은 10조6000억원 안팎으로 알려져 있다. 이 중 1조8000억원(18조원×0.2×0.5)은 할증 과세 제도 때문에 내는 세금이다. 구광모 LG 회장도 2018년 고(故) 구본무 회장의 (주)LG 지분 8.76%(약 1조1900억원어치)를 상속받을 때 최대주주라는 이유로 약 1200억원의 ‘웃돈’을 물었다.

경제계에선 할증 과세 제도가 부당하다는 지적이 나온다. 경영권 프리미엄의 가치는 측정이 어렵고 존재 여부도 불확실하다는 주장이다. 대한상공회의소 관계자는 “한국 기업의 경영권 프리미엄은 -20%에서 59%까지 폭넓게 형성돼 있다”며 “획일적으로 가치를 적용하면 실질과세원칙에 위배된다”고 말했다.

상속받은 재산 종류에 따라 할증 여부가 달라지기 때문에 ‘과세 형평성’에 어긋난다는 목소리도 있다. 예컨대 주식 재산엔 할증이 붙지만 부동산엔 할증 과세가 없다. 경제단체 관계자는 “한국을 제외한 경제협력개발기구(OECD) 국가들이 할증 과세 제도를 시행하지 않는 이유 중 하나가 과세 형평성 때문”이라고 설명했다.

황정수 기자 hjs@hankyung.com