국내 신용평가사가 환경·사회·지배구조(ESG) 채권 평가 등급을 부여한 첫 사례가 나왔다. 기업들이 앞다퉈 ESG를 기업 경영의 새로운 규칙으로 내세우고 있는 상황이라 국내에서 ESG 채권 발행이 확산할 지에 시장 안팎의 관심이 모아지고 있다.

30일 증권업계에 따르면 한국신용평가는 이날 한국중부발전이 발행한 공모사채(지속가능채권)를 자체 ESG 금융 평가방법론을 기준으로 평가한 두 STB1를 최종 등급으로 부여했다. 국내 신용평가사가 ESG 채권에 등급을 매긴 건 이번이 처음이다.

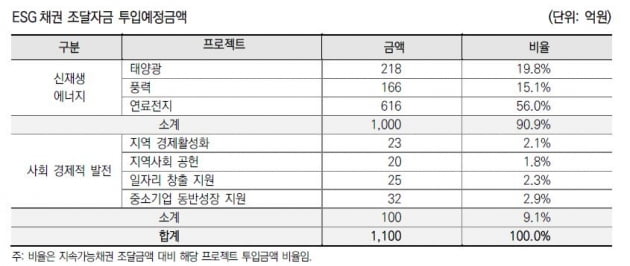

한국중부발전은 이번 지속가능채권을 통해 총 1100억원을 조달했다. 만기 때까지 전체 조달 금액 중 91%에 해당하는 1000억원을 환경(Green) 프로젝트에 투입할 예정이다. 나머지 9%에 해당하는 100억원은 사회(Social) 프로젝트에 투입한다. 환경 부문은 신재생에너지(태양광, 풍력, 연료전지), 사회 부문은 지역사회 활성화 및 공헌, 일자리 창출, 중소기업 동반성장 지원 등을 의미한다.

안광휘 한국신용평가 선임연구원은 "지속 가능 경영, 기후변화 완화와 대응에 대한 의지, 프로젝트가 적격 사업 기준에 부합하는지 등을 따져 최종 등급을 부여했다"며 "채권 발행 후 만기 때까지 성실한 보고와 자금 집행 내용에 대해서도 사후 검증을 실시할 것"이라고 말했다.

한국신용평가는 국내 신용평가사 중 처음으로 올해 ESG 채권 인증 평가 사업을 본격화했다. ESG 채권 인증 평가 사업은 해당 채권의 사전 검증에서부터 사후 보고까지 담당해 등급을 매기는 업무를 한다.

최종 등급은 5단계로 구분되며 인증 평가의 대상이 채권인 경우 상위부터 STB1, STB2, STB3, STB4, STB5의 부호로 표시된다. 기업의 장기적인 신용도에 초점을 맞춰 원리금의 지급 능력을 평가하는 회사채 신용등급과는 다른 개념이다.

김은정 기자 kej@hankyung.com