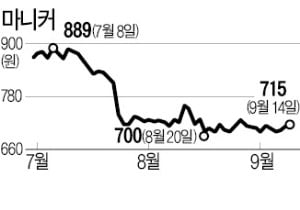

마니커는 오는 17~18일 이틀간 주주 및 우리사주조합을 상대로 유상증자를 위한 청약을 진행한다. 새로 발행할 주식은 총 4000만 주로 현재 발행주식의 약 25%에 달한다. 이번 자금은 차입금 상환과 육계 구매·사육 등에 사용할 계획이다. 하지만 주가 하락세가 이어지고 있어 주주들이 얼마나 적극적으로 청약에 참여할지 장담하기 어렵다는 평가다.

마니커는 오는 17~18일 이틀간 주주 및 우리사주조합을 상대로 유상증자를 위한 청약을 진행한다. 새로 발행할 주식은 총 4000만 주로 현재 발행주식의 약 25%에 달한다. 이번 자금은 차입금 상환과 육계 구매·사육 등에 사용할 계획이다. 하지만 주가 하락세가 이어지고 있어 주주들이 얼마나 적극적으로 청약에 참여할지 장담하기 어렵다는 평가다.실적 악화 우려가 주가를 짓누르고 있다. 마니커는 올 상반기 영업손실 236억원을 내며 지난해에 이어 적자를 면치 못하고 있다. 신규 경쟁업체들의 시장 진입에 따른 공급과잉과 코로나19 사태로 인한 수요 감소로 닭고기 가격이 하락한 데다 배송기사들의 파업까지 겹친 여파가 컸다. 여기에 대규모 신주 발행에 따른 주식가치 희석 우려가 더해지면서 주가가 힘을 내지 못하고 있다.

주가 하락으로 조달하려는 금액도 줄었다. 지난달 말 주가 하락을 반영해 신주 발행가격이 617원에서 534원으로 조정돼 마니커의 유상증자 규모는 246억원에서 213억원으로 감소했다. 전문가들은 실적 악화로 인한 주가 하락 우려에 비해 시세보다 싸게 신주를 획득할 수 있다는 매력이 얼마나 두드러지느냐가 이번 유상증자 청약의 성패를 가를 것으로 보고 있다.

마니커 관계자는 “우리사주는 100% 청약이 완료됐고 최대주주인 이지홀딩스도 배정물량의 120%까지 초과청약하기로 했다”며 “주주들의 참여가 기대에 못 미쳐 실권이 발생해도 주관사인 신한금융투자에서 이를 모두 인수해주기로 약속했기 때문에 자금 조달 자체에는 문제가 없을 것”이라고 말했다.

김진성 기자 jskim1028@hankyung.com