1일 KIS채권평가 등 민간채권평가사 평가 자료에 따르면 롯데쇼핑 3년 만기 회사채의 시가평가금리 평균(민평금리)은 이날 연 1.79%를 기록했다. 같은 ‘AA’ 신용등급 회사채 평균인 연 1.47%보다 0.32%포인트나 높은 값이다. 평가금리가 높다는 것은 회사채를 발행할 때 그만큼 더 높은 이자를 투자자에게 제공해야 한다는 뜻이다.

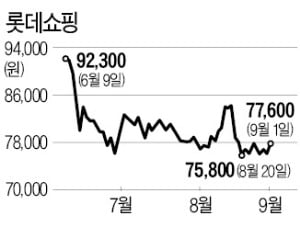

1일 KIS채권평가 등 민간채권평가사 평가 자료에 따르면 롯데쇼핑 3년 만기 회사채의 시가평가금리 평균(민평금리)은 이날 연 1.79%를 기록했다. 같은 ‘AA’ 신용등급 회사채 평균인 연 1.47%보다 0.32%포인트나 높은 값이다. 평가금리가 높다는 것은 회사채를 발행할 때 그만큼 더 높은 이자를 투자자에게 제공해야 한다는 뜻이다.롯데쇼핑 민평금리는 한 단계 신용등급이 낮은 ‘AA-’ 등급의 회사채 평균인 연 1.55%보다도 높다. 두 단계 낮은 ‘A+’ 회사채(평균 연 1.86%)에 더 가깝다. 경쟁 업체이자 같은 신용등급인 이마트 회사채(연 1.47%)와도 큰 격차를 보이고 있다.

채권시장 관계자들은 신종 코로나바이러스 감염증(코로나19)으로 인한 백화점과 대형마트 사업의 침체, 호텔롯데와 롯데케미칼 등 계열사 전반의 실적 악화 등이 채권 매수를 주저하게 만드는 요인이라고 진단한다. 롯데쇼핑 채권은 코로나19 확산 전만 하더라도 기관이 선호하는 대표적인 안전자산이었다. 작년에는 같은 신용등급(AA) 채권 대비 0.01%포인트 정도 더 낮은 평가금리를 꾸준히 유지할 만큼 좋은 대우를 받았다.

일각에선 뛰어난 채무상환 능력을 감안할 때 과도한 저평가라는 지적도 나온다. 이태훈 이베스트투자증권 연구원은 “코로나19의 부정적인 영향에도 불구하고 롯데쇼핑이 보유한 약 17조원의 유형 자산 및 투자 부동산 가치를 고려하면 실질 재무융통성은 우수하다”며 “민평금리가 과도하게 높은 수준”이라고 말했다.

이태호 기자 thlee@hankyung.com