금융위, 주식 초과보유 승인

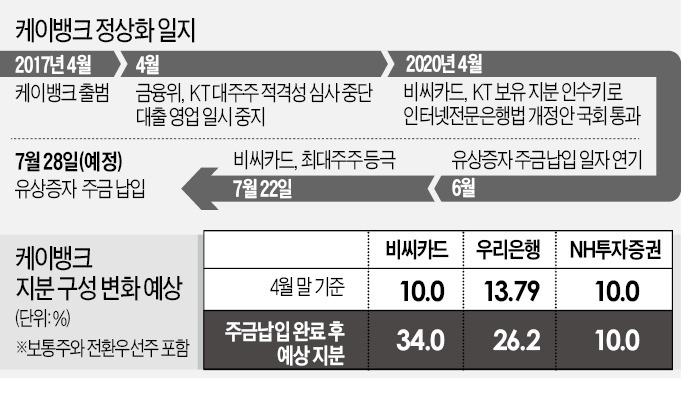

금융위원회는 22일 정례 회의를 열고 비씨카드·우리은행이 케이뱅크 주식을 기존 한도 이상 보유하는 안을 승인했다. 비씨카드는 지난 4월 케이뱅크의 새 최대주주가 되기 위한 발판을 마련했다. 대주주 적격성 문제를 넘지 못한 기존 최대주주 KT로부터 지분 10%를 사들인 게 계기다. 이후 5월 케이뱅크 지분을 인터넷은행법상 최대 한도(34%)까지 늘리기 위해 금융위에 심사를 신청했다.

금융위가 대주주 적격을 승인하면서 케이뱅크는 자본금을 대폭 확충하게 됐다. 이 회사는 지난달 이사회를 열어 2392억원 규모 유상증자와 1574억원 규모의 전환 신주 발행을 의결했다. 기존 3대 주주인 비씨카드·우리은행·NH투자증권이 대상이다. 이문환 케이뱅크 행장이 영업 정상화 전략을 주요 주주들에게 설명하는 등 직접 설득한 것으로 알려졌다. 이들 주주는 오는 28일 주금 납입을 완료할 계획이다.

케이뱅크는 향후 다른 인터넷은행과 차별화된 영업 모델을 추구할 계획이다. 우선 은행권 최초 ‘100% 비대면’ 아파트 담보대출 출시를 준비 중이다. 고도화된 신용평가 모형을 바탕으로 한 신상품도 개발할 계획이다.

‘차별화 경영’ 성공할까

케이뱅크는 우리은행의 자회사(자은행)로 편입될 예정이다. 은행법상 은행이 특정 회사의 지분을 15% 넘게 취득하면 자회사로 편입해야 한다. 경영권이 없는 단순 출자 회사도 마찬가지다. 우리은행은 지난달 26일 이사회를 열어 케이뱅크에 대한 1631억원 규모의 증자안을 의결했다. 주금 납입을 마치고 나면 우리은행의 케이뱅크 지분율은 26.2%가 된다.우리은행 관계자는 “케이뱅크 경영에 직접 참여하지 않고 주주 역할만 하게 될 것”이라며 “은행법에 따라 절차상 자회사로 편입할 예정”이라고 설명했다.

케이뱅크에 대한 관리·감독이 강화될 것이라는 전망도 나온다. 당장 두 은행의 직원들은 은행법 37조에 따라 회사 상호 간 대출이 제한된다. 이 때문에 우리은행과 케이뱅크는 직원들에게 자회사 편입 전까지 대출을 정리하라는 내용의 공지를 한 것으로 알려졌다. 기존에 대출받은 직원들은 부랴부랴 타행 대환을 알아보고 나섰다.

업계에서는 이달 말 증자가 마무리되면 본격적으로 케이뱅크가 정상화 궤도에 오를 것으로 기대하고 있다. 은행권 관계자는 “인터넷전문은행이 시중은행의 자은행이 되는 첫 번째 사례”라며 “케이뱅크가 오랜 시간 진통을 겪은 끝에 부활의 발판을 마련한 만큼 금융시장에서 ‘메기 역할’을 하길 기대한다”고 말했다.

송영찬/정소람 기자 0full@hankyung.com