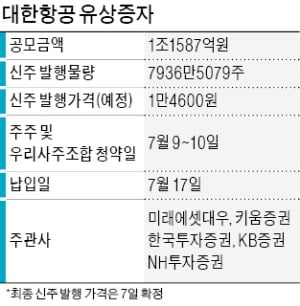

대한항공은 유상증자를 위해 오는 9일부터 10일까지 기존 주주들과 우리사주조합을 대상으로 청약을 받는다. 새로 발행될 주식은 7936만5079주로, 현재 유통주식(9595만5391주)의 82.7%에 달한다. 이 회사는 증자로 조달하는 1조1587억원을 내년 2월까지 만기가 돌아오는 차입금을 갚는 데 쓸 계획이다.

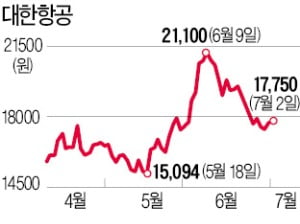

대한항공은 유상증자를 위해 오는 9일부터 10일까지 기존 주주들과 우리사주조합을 대상으로 청약을 받는다. 새로 발행될 주식은 7936만5079주로, 현재 유통주식(9595만5391주)의 82.7%에 달한다. 이 회사는 증자로 조달하는 1조1587억원을 내년 2월까지 만기가 돌아오는 차입금을 갚는 데 쓸 계획이다.증자 계획을 알린 뒤 오히려 주가가 오른 덕분에 주주들의 관심을 붙잡는 데는 성공했다는 분석이다. 대한항공 주가는 유상증자 계획을 발표한 지난 5월 13일(1만8200원) 이후 한 달 가까이 상승곡선을 그리며 6월 4일 2만2900원까지 올랐다.

그 이후 조정을 받으며 2일 1만7750원까지 내려왔지만 여전히 신주 발행가격(1만4600원)을 21.5% 웃돌고 있다. 대규모 신주 발행에 따른 오버행(잠재적 매도물량) 우려와 최악의 경영환경에 처한 현실을 고려하면 선방하고 있는 셈이다.

국적항공사의 생존 가능성에 베팅한 매수세가 주가를 지지하고 있다는 분석이다. 대한항공은 신종 코로나바이러스 감염증(코로나19) 사태로 상당수의 항공기를 띄우지 못하는 초유의 사태를 맞았지만 정부의 지속적인 지원과 유상증자, 자산 매각 등 자구안을 통해 위기를 헤쳐가고 있다. 최근 일부 국제선 운항을 재개하고, 화물 운송사업에서 기대 이상의 실적을 내고 있는 것도 긍정적인 영향을 미치고 있다는 평가다.

국적항공사의 생존 가능성에 베팅한 매수세가 주가를 지지하고 있다는 분석이다. 대한항공은 신종 코로나바이러스 감염증(코로나19) 사태로 상당수의 항공기를 띄우지 못하는 초유의 사태를 맞았지만 정부의 지속적인 지원과 유상증자, 자산 매각 등 자구안을 통해 위기를 헤쳐가고 있다. 최근 일부 국제선 운항을 재개하고, 화물 운송사업에서 기대 이상의 실적을 내고 있는 것도 긍정적인 영향을 미치고 있다는 평가다.현재 공매도가 금지돼 있는 것도 주가 추락을 막는 방패 역할을 하고 있다. 금융위원회는 코로나19 사태로 증시가 급격히 냉각되는 것을 막기 위해 지난 3월 16일부터 6개월간 모든 상장주식의 공매도를 금지하고 있다. 그동안 국내에선 기업이 유상증자를 발표하면 적잖은 기관이 손쉽게 시세차익을 얻기 위해 공매도를 통해 신주 발행가격을 내린 뒤 해당 기업의 증자에 참여하는 경우가 많았다.

전문가들은 대한항공 주가가 신주 발행가격 위에서 버텨주자 주주들이 적극적으로 청약에 참여할 것으로 보고 있다. 임직원들이 배정물량(2317억원)을 모두 사들일 만한 자금력이 부족해 우리사주 쪽에서 다소 실권이 나올 수도 있지만, 주주들이 초과청약을 통해 미매각 물량을 거둬갈 가능성이 높다.

최대주주인 한진칼이 일찌감치 유상증자에 참여하기로 결정한 것도 호재다. 한진칼은 이번에 배정받은 2746억원어치 신주를 모두 사들일 예정이다. 실탄 준비도 완료했다. 3000억원어치 신주인수권부사채(BW) 발행을 위해 지난달 30일부터 이달 1일까지 진행한 청약에 7조3341억원이 몰렸다.

김진성 기자 jskim1028@hankyung.com