유동성 확보 본격 시동

26일 투자은행(IB)업계에 따르면 비씨카드는 이르면 다음달 3년 만기 회사채 1000억원어치를 발행할 계획이다. 이 회사는 최근 국내 신용평가사들로부터 ‘AA+’로 채권 신용등급을 평가받으며 본격적인 발행 준비에 들어갔다. AA+는 10개 투자적격등급 중 두 번째로 높은 등급이다.

26일 투자은행(IB)업계에 따르면 비씨카드는 이르면 다음달 3년 만기 회사채 1000억원어치를 발행할 계획이다. 이 회사는 최근 국내 신용평가사들로부터 ‘AA+’로 채권 신용등급을 평가받으며 본격적인 발행 준비에 들어갔다. AA+는 10개 투자적격등급 중 두 번째로 높은 등급이다.비씨카드의 채권 발행은 2003년 1월(200억원) 후 약 17년 만이다. 2011년 KT그룹 계열사로 편입된 이후로도 처음이다. 수익 구조가 안정적인 카드결제 프로세싱 사업을 주력으로 하고 있어 특별히 외부에서 대규모 자금을 조달할 일이 없었다.

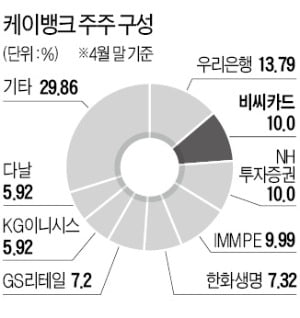

채권시장에선 비씨카드가 케이뱅크의 지분 매입을 앞두고 자금 조달에 나선 점에 주목하고 있다. 비씨카드는 지난달 KT로부터 케이뱅크 지분 10%를 사들인 데 이어 다음달에도 추가 매수를 통해 지분을 34%까지 늘릴 방침이다. 케이뱅크가 진행하는 5949억원 규모 유상증자 과정에서 발생한 실권주를 사들여 최대주주 지위에 오른다는 계획이다. 공정거래법 위반 전력에 막힌 KT 대신 유상증자에 참여해 케이뱅크에 2625억원을 넣기로 했다. 비씨카드는 지분 매입을 위해 보유 중인 마스터카드 지분 전량(145만4000주)을 매각하기로 했다. 예상 조달금액은 4299억원이다.

케이뱅크 최대주주가 된 이후 더 많은 자금이 필요하게 될 것에 대비해 유동성 확보에 팔을 걷어붙였다는 분석이다. 인터넷전문은행 운영에 상당한 자금이 필요한 것을 고려하면 케이뱅크의 유상증자 이후에도 비씨카드가 지속적으로 실탄을 공급해야 할 것이란 관측이 적지 않다.

추가 자금지원 가능성 높아

케이뱅크는 2016년 출범 이후 장기간 적자를 내고 있다. 지난 4년간 쌓인 순손실만 2898억원에 달한다. 하현수 한국기업평가 연구원은 “지난해 말까지 누적된 결손금이 2920억원에 이르는 점을 감안하면 비씨카드가 추가로 자금을 지원할 가능성을 배제할 수 없다”고 말했다.

탄탄한 실적과 재무구조 덕분에 비씨카드가 큰 어려움 없이 채권 투자수요를 모을 것이란 전망이 나온다. 비씨카드는 독점적인 지위를 가진 신용카드 프로세싱 사업을 통해 매년 1000억원 안팎의 순이익을 내고 있다. 자본적정성 지표인 레버리지(자기자본 대비 총자산) 배율도 지속적으로 개선되고 있다. 2017년 말 3.9배였던 이 지표는 지난 3월 말 2.8배까지 낮아졌다.

다만 신종 코로나바이러스 감염증(코로나19)으로 실물경제가 위축된 것은 변수로 꼽힌다. 경기침체가 장기간 이어지면 카드결제 실적 악화가 불가피해서다. 비씨카드의 지난 1분기 순이익은 271억원으로 전년 동기 대비 43.4% 줄었다.

김진성 기자 jskim1028@hankyung.com