화장품 원료소재 기업 엔에프씨는 코스닥시장에 입성하기 위해 지난 18~19일 일반 공모 청약까지 마쳤지만 20일 갑작스레 상장 계획을 철회했다. 소액주주들이 청약을 취소해 주식 분산 요건을 충족하지 못했기 때문이다. 일반 공모까지 진행한 뒤 상장을 철회한 건 이례적이다. SCM생명과학, 메타넷엠플랫폼 등도 줄줄이 IPO 철회 신고서를 냈다. 유상증자를 계획했던 일부 기업도 주가가 신주 발행가 아래로 주저앉자 대응책 마련에 고심하고 있다.

이처럼 자본조달 시장에 찬바람이 부는 가운데 회사채 발행 시장마저 냉각되면서 기업엔 엎친 데 덮친 격이 됐다. 한국석유공사는 다음달로 예정했던 5억달러 규모 해외채권 발행을 하반기로 연기했다. 국내 기업의 해외채권 발행 연기는 지난달 대한항공(3억달러 영구채)과 광물자원공사(3억호주달러)에 이어 올 들어 세 번째다. 올초만 해도 뜨거웠던 원화 회사채 시장까지 식으면서 이달 초 500억원어치 회사채 발행을 계획했던 대우건설이 조달 일정을 미루기로 했다.

회사채 유통시장이 혼란에 빠진 것도 발행 상황을 악화시키는 요인이다. 우량 신용카드와 캐피털회사의 채권까지 싼값에 매물로 쏟아지고 있다. 금융투자협회에 따르면 신한카드, 현대캐피탈, 아주캐피탈, 롯데캐피탈 등 여신전문회사가 발행한 채권 다수가 장외시장에서 평가금리보다 0.20%포인트 안팎의 높은 금리(낮은 가격)에 거래되고 있다. 금리는 채권가격과 반대로 움직인다. 이경록 미래에셋대우 연구원은 “증권사 등이 신용위험이 있는 투자상품을 현금화하는 과정에서 유동화가 쉬운 여전채를 우선적으로 팔고 있는 것 같다”고 말했다.

자금줄이 마르면서 기업들은 보유 주식과 부동산은 물론 사업까지 내다팔며 필사적으로 현금 확보에 나서고 있다. 올 들어 다른 법인 주식과 출자증권 처분을 결정한 기업은 LG전자, 대유에이텍 등 26곳으로 이들이 매각했거나 매각을 결정한 주식 규모는 2조3194억원에 달한다. 지난해 같은 기간(7786억원)의 세 배에 이르는 액수다.

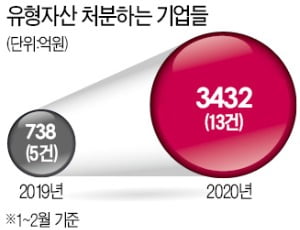

돈이 될 만한 부동산과 사옥, 공장을 처분하는 기업도 급증했다. 올 들어 경방, LG하우시스 등 13개 기업이 3432억원어치의 유형자산 처분 및 양도를 결정했다. 전년 동기(738억원)보다 네 배 이상 많다.

돈이 될 만한 부동산과 사옥, 공장을 처분하는 기업도 급증했다. 올 들어 경방, LG하우시스 등 13개 기업이 3432억원어치의 유형자산 처분 및 양도를 결정했다. 전년 동기(738억원)보다 네 배 이상 많다.이상은/김진성 기자 selee@hankyung.com