신종 코로나바이러스 감염증(코로나19) 사태가 장기화되면서 세계 부동산시장에 지금보다 앞으로 더 충격을 몰고 올 변화가 일고 있다. 대형 상업용 부동산과 고급 주택일수록 ‘거래절벽’ 현상이 나타나고 있다. 코로나19 사태 이후 부동산 매물을 내놓아도 매수 심리가 얼어붙어 거래가 이뤄지지 않고 있다.

신종 코로나바이러스 감염증(코로나19) 사태가 장기화되면서 세계 부동산시장에 지금보다 앞으로 더 충격을 몰고 올 변화가 일고 있다. 대형 상업용 부동산과 고급 주택일수록 ‘거래절벽’ 현상이 나타나고 있다. 코로나19 사태 이후 부동산 매물을 내놓아도 매수 심리가 얼어붙어 거래가 이뤄지지 않고 있다.서브프라임 모기지(비우량 주택담보 대출) 사태로 정상적인 시스템이 무너진 여건에서는 비전통적인 통화정책만이 위기에 대처할 수 있는 유일한 길이었다. 미국 중앙은행(Fed)을 비롯한 각국 중앙은행은 기준금리 인하와 양적 완화를 통해 유동성을 공급했다. ‘부채 경감 증후군(debt deflation syndrome)’에 빠진 경제주체는 능력 이상 돈을 빌려 투자했다.

주가에 이어 세계 부동산 가격도 거침없이 올랐다. 작년 4분기 기준으로 국제통화기금(IMF)이 산출한 세계주택가격지수는 170으로, 서브프라임 모기지 사태 이전 수준인 159를 훌쩍 뛰어넘었다. 소득 대비 주택 가격 비율(PIR) 등으로 평가해 보더라도 세계 부동산시장은 거품이 심하게 낀 것으로 나온다.

주가에 이어 세계 부동산 가격도 거침없이 올랐다. 작년 4분기 기준으로 국제통화기금(IMF)이 산출한 세계주택가격지수는 170으로, 서브프라임 모기지 사태 이전 수준인 159를 훌쩍 뛰어넘었다. 소득 대비 주택 가격 비율(PIR) 등으로 평가해 보더라도 세계 부동산시장은 거품이 심하게 낀 것으로 나온다.서브프라임 모기지 사태 이후 세계 부동산시장은 뉴욕, 런던, 베를린, 토론토, 밴쿠버, 시드니, 상하이, 서울 등 주요 도시가 주도해온 점이 또 다른 특징이다. 용도별로는 주택시장보다 상업용 부동산시장이, 같은 주택시장이라도 고급 주택일수록, 규모별로는 대형 부동산 가격이 많이 오른 것도 이 때문이다.

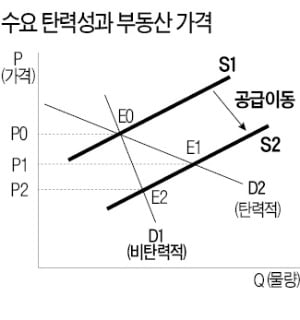

대형 상업용 건물과 고급 주택은 대체재가 제한돼 가격 변화에 따른 수요량 변화가 민감하지 않은 비탄력적인 시장이다. 수요의 가격탄력성이 비탄력적일수록 공급 곡선이 우측으로 이동되면 가격 하락 폭이 커진다. 4년 전 IMF의 ‘주택 가격 대폭락(GHC)’ 경고가 최근에 다시 고개를 드는 것도 이 이론적 근거에서 나오는 우려다.

부동산 가격이 하락하면 세계 가치사슬 붕괴 이상으로 세계 경제에 미치는 충격이 클 것으로 예상된다. 부동산 가격이 떨어져 자산 소득이 줄어들면 소비가 감소해 경기를 둔화시키는 ‘역(逆)자산 효과’ 때문이다. 같은 가격 변화 폭이라도 상승할 때 자산 효과보다 하락할 때 역자산 효과가 더 큰 비대칭성이 존재한다.

역자산 효과는 소비 이론에서 밀턴 프리드먼의 ‘항상소득가설’과 프랑코 모딜리아니의 ‘생애주기가설’에 뿌리를 두고 있다. 특정 가구는 생애에 걸쳐 소비 흐름을 일정하게 유지하려는 성향, 즉 은퇴 계획을 갖고 있기 때문에 소비는 현재 소득과 미래에 기대되는 소득뿐만 아니라 보유 자산 가치에 의해 결정된다는 것이 이 이론의 골자다.

앨런 그린스펀 전 Fed 의장 연구에 따르면 미국 주택 가격 변화에 따른 민간소비지출 탄력성은 0.1∼0.15 정도다. 하지만 한국 아파트 가격 변화에 따른 민간소비지출 탄력성은 0.23으로, 미국보다 두 배 가깝게 높게 나온다. 한국 국민의 재테크에서 70% 내외를 차지하고 있는 아파트가 환금성이 높기 때문이다.

코로나19 사태가 장기화돼 상업용 부동산 가격이 크게 떨어질 경우, 금융회사가 운용하는 각종 부동산 펀드에 증거금 부족 현상인 마진 콜이 발생하면 더 큰 문제다. 마진 콜에 대응하는 디레버리지 과정에서 기존에 투자한 부동산까지 처분해야 하는 악순환 고리가 형성될 가능성 때문이다. 그땐 ‘제2의 리먼브러더스 사태’다.

다급해진 곳은 각국 중앙은행이다. Fed는 서브프라임 모기지 사태 이후 12년 만에 처음 비정례 회의를 통해 ‘빅 스텝’ 방식으로, 즉 한꺼번에 두 단계 기준금리를 전격 인하했다. 3월 정례 회의에서 한 차례 더 금리를 내린 이후 코로나19 사태 장기화 여부에 따라 제로(0) 금리 수준으로 복귀할 것으로 예상된다.

캐나다 중앙은행도 기준금리를 0.5%포인트 내렸다. 조만간 유럽중앙은행(ECB)도 기준금리를 0.1%포인트 내려 마이너스 금리 폭을 넓히는 방안을 확정했다. 3월 금융통화회의에서 정책 수단을 아낀다는 이유로 큰 실수를 한 한국은행도 임시 회의를 통해 기준금리 인하 방안을 검토할 것으로 예상된다. 한국판 양적 완화 추진 방안도 함께 검토돼야 한다.

코로나19 사태 이후 상황이 급박하다. 각국 중앙은행이 추진하고 있는 금리 인하는 차선책이다. 코로나19 사태를 조기에 진정시키는 것만이 최선의 위기 대처법이자 경기 부양책이다. 이제는 한국을 비롯한 세계 모든 국민이 방역 관련 기본 수칙을 지키는 동시에 남을 배려하는 ‘프로 보노 퍼블리코(pro bono publico : 공공선)’ 정신을 발휘해야 할 때다.