“한국과 중국을 오가는 노선의 컨테이너 수송률이 평소의 50% 수준도 안 됩니다. 이대로 가면 중국 의존도가 높은 중소형 해운회사들은 파산할 수밖에 없습니다.”

지난 14일 국내 최대 무역항인 부산신항. 컨테이너로 가득차야 할 갑판이 텅 빈 채 ‘플로리다 베이호’가 들어왔다. 인도네시아를 출발해 중국 닝보항을 거쳐 입항한 컨테이너선이었다. 이 배는 중국에서 물건을 제대로 싣지 못해 적재량의 3분의 1인 400TEU(1TEU는 6m짜리 컨테이너 1개)만 채우고 부산신항에 도착했다. 중국 항만이 사실상 마비된 탓이다.

텅 빈 선박과는 반대로 부두에는 컨테이너가 겹겹이 쌓였다. 부산신항의 장치율(항만 수용능력 대비 쌓아둔 컨테이너 비율)은 포화 직전인 80%를 웃돌았다. 중국 등지로 돌려보내야 할 빈 컨테이너들만 넘쳐났기 때문이다.

운임지수 4년 만에 최저

운임지수 4년 만에 최저신종 코로나바이러스 감염증(코로나19)이 확산하면서 세계 각국에 컨테이너선을 띄우는 해운업계가 직격탄을 맞았다. 컨테이너선은 물론 벌크선·유조선 모두 물동량이 급감하고 운임이 하락한 탓이다.

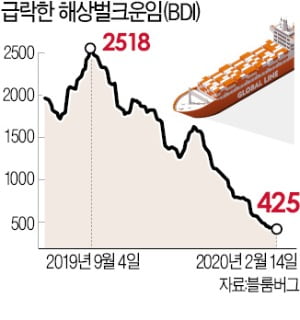

17일 블룸버그에 따르면 해운 업황을 보여주는 지표 중 하나인 벌크 화물 운임지수(BDI·1985년 1월=1000포인트)는 지난 10일 411로 떨어져 4년 만에 최저치를 기록했다. 이전 고점이었던 지난해 9월보다 83.7% 급락했다. BDI가 낮을수록 해운 업황이 나쁘다는 의미다.

13일에는 초대형 화물선 운임을 반영하는 BDI케이프사이즈 지수가 1999년 집계 이후 처음으로 마이너스로 추락하기도 했다. ‘세계의 공장’인 중국이 코로나19로 멈춰서면서 철광석, 원유, 곡물 등 원자재 수송이 급감한 영향이다. 머스크(덴마크), MSC(스위스), 하파그로이드(독일) 등 글로벌 ‘빅3’ 해운사들은 중국을 오가는 선박 수를 줄이고 있다. 프랑스의 해운조사기관 알파라이너는 올해 1분기(1~3월) 유럽~아시아 항로의 운항 횟수가 지난해 1분기의 절반 이하로 줄어들 것으로 내다봤다.

중국에서 한국으로 오는 화물이 없어 부산신항 접안을 취소하는 선박도 늘어나는 추세다. 정재헌 현대상선 부산지역본부장은 “춘제(중국 설) 연휴가 끝났지만 중국 항만의 가동률은 20% 수준에 머물고 있다”며 “일부 중국 공장이 재가동을 시작했지만 공장에서 항구까지 컨테이너를 옮길 트럭들이 제대로 운행되지 못하고 있다”고 전했다.

“전 산업계 마비시킬 수도”

국내 해운업체들도 물동량 감소와 운임 하락으로 벼랑 끝에 내몰렸다. 국내 최대 해운사인 현대상선의 중국 물류 비중은 50%에 달한다. 현대상선은 올해 ‘10년 만의 적자 탈출’을 목표로 세웠지만, 코로나19 사태로 직격탄을 맞았다. 벌크선을 운영하는 팬오션, 연근해 컨테이너 선사인 고려해운 흥아해운 장금상선 등도 충격파를 피해가지 못할 전망이다.

덴마크의 해운전문 컨설팅 업체인 시인텔리전스는 코로나19 사태 이후 세계 컨테이너 물동량이 약 35만 개 줄어들며 세계 해운업계가 매주 3억5000만달러(약 4100억원)가량의 손실을 보고 있는 것으로 추정했다. 홍남기 부총리 겸 기획재정부 장관이 해운업계에 600억원 규모의 긴급경영자금을 지원하겠다고 발표했지만, 업계에선 실효성이 없다는 지적이 나온다. 업계 관계자는 “미·중 무역전쟁의 상처가 채 아물지도 않은 상황에서 코로나19 사태가 덮쳤다”며 “중소형 선사들은 파산위기에 처했다”고 말했다.

해운업계 위기는 다른 산업계에도 연쇄적으로 영향을 줄 가능성이 크다는 분석이다. 한국무역협회에 따르면 지난해 한국이 중국에서 수입한 소재·부품은 62조1550억원 규모로 전체 소재·부품 수입액의 30.5%를 차지했다. 바닷길이 막히면 중국으로부터의 부품·소재 조달이 끊겨 자동차 기계 항공 등 국내 주요 공장도 제대로 가동할 수 없다.

알파라이너는 코로나19 사태로 올해 1분기 중국 항만물동량이 600만TEU 이상 감소할 것이라고 내다봤다. 중국 수출 비중(전체의 27%)이 높은 한국이 큰 타격을 받을 수밖에 없다.

부산=최만수 기자 bebop@hankyung.com