“한국 벤처캐피털(VC)이 위험을 무릅쓴다고요? ‘모험자본’이란 간판부터 떼야 합니다. 스타트업(신생 벤처기업)이 잘될 때까지 진득하게 기다리는 곳이 없어요.”

현택환 서울대 화학생물공학부 교수의 쓴소리다. 현 교수는 독창적인 기술로 승부를 보려는 테크 스타트업이 가장 큰 피해자라고 설명했다. 기술적 완성도를 높이는 데 5년 이상의 시간이 필요해서다. 빠르고 안정적인 자금 회수를 금과옥조로 삼는 한국 VC들에 눈도장을 받기 힘들다는 얘기다.

기술 개발보다 ‘매출’ 최우선시

창업 초기의 테크 스타트업은 보여줄 게 마땅찮다. 창업과 동시에 앱(응용 프로그램)이 나오는 서비스 스타트업과의 차이점이다. 구체적인 증거가 필요한 VC들은 ‘매출’을 요구한다. 시장에서 먹히는 기술인지를 매출 지표로 가늠하겠다는 논리다.

한 테크 스타트업 관계자는 “기술 개발 자금이 절실한 상황에서 추가 투자를 받으려면 어떻게든 매출 기록을 만들어야 한다”며 “매출 확보에 대한 부담 때문에 핵심 기술 연구개발(R&D)에 소홀해지는 악순환에 빠진 스타트업이 많다”고 토로했다.

스타트업이 당장 매출을 낼 수 있는 방법은 정부 프로젝트뿐이다. 정부 사업은 진입 장벽이 높지 않은 대신 투입해야 하는 시간이 상당하다. ‘맞춤형 제품’을 요구하는 데다 사후서비스 요구도 깐깐하기 때문이다. 한번 정부 사업에 손을 대면 가뜩이나 부족한 시간과 자원을 R&D 등 다른 곳으로 돌리기 어렵다는 게 스타트업들의 공통된 설명이다.

인공지능(AI) 기반 초개인화 기술을 개발하는 스켈터랩스의 조원규 대표는 “테크 스타트업의 경우 국내외 다양한 벤치마크, 랭킹사이트 성적 등 객관적인 수치로 증명되는 기술적 성취도 투자 기준으로 인정해줄 필요가 있다”고 말했다.

정부 자금 의존, 과감한 투자 뒷전

VC들이 보수적이고 소극적인 것은 정책 자금 의존도가 높아서다. 미국 실리콘밸리에선 엑시트(자금 회수) 경험이 많은 연쇄 창업가나 대기업이 스타트업 투자를 주도하고 있다. 이들은 언제 돈을 회수할 수 있는지보다 얼마나 발전할 기업인지에 집중한다. 자기자본을 운용하기 때문에 성과에 대한 책임에서도 자유로운 편이다.

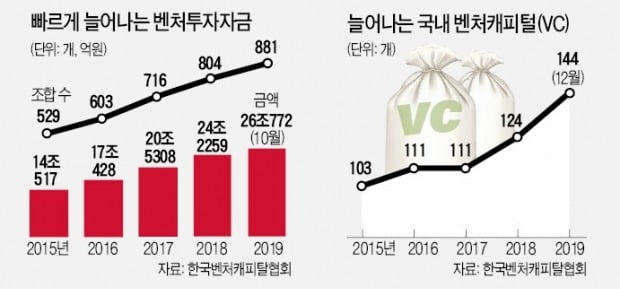

반면 한국의 ‘큰손’은 정부와 연금, 공제회 등이다. 이들이 주축이 돼 조성한 모태출자펀드 규모는 지난 10월 기준 17조7533억원에 이른다. 정부가 4조5217억원을 댔고, 이를 기반으로 민간에서 나머지를 추가 출자했다. 모태출자펀드는 국내 벤처펀드(26조772억원)의 68%를 차지하고 있다. 벤처 생태계 먹이사슬의 최상단에 정부와 공공기관이 자리잡고 있다는 얘기다.

벤처투자업계 관계자는 “계속 모태펀드 지원을 받으려면 일정 수준 이상의 수익률을 내야 한다”고 설명했다. 국내 스타트업 생태계가 한 단계 도약하려면 민간 자금이 더 들어와야 한다는 지적이 나오는 배경이다.

끌어주는 ‘리딩투자’가 없다

VC의 역할이 ‘전주’에 한정돼 있다는 점도 문제로 꼽힌다. 중소벤처기업부의 ‘2018 벤처기업 정밀실태조사’에 따르면 VC로부터 투자받은 경험이 있는 스타트업 가운데 93.4%가 “자금 투자 외에는 역할이 거의 없었다”고 답했다. ‘일정 부분 역할을 담당했다’는 응답은 6.6%에 그쳤다. VC로부터 받은 도움은 ‘은행 등 금융회사 알선’ ‘경영관리 지도 또는 경영 자문’ ‘기술정보 제공’ 등이었다.

테크 스타트업의 창업자 대부분은 기술 전문가다. 기술은 ‘빠꼼이’지만 경영이나 조직 관리엔 ‘젬병’인 경우가 많다. 해외 VC가 자신들이 투자한 스타트업의 경영을 뒷받침하는 데 역점을 두는 이유다. LS그룹의 장손인 구본웅 대표가 이끄는 샌프란시스코 기반의 VC 포메이션그룹이 대표적 사례다. 이 회사는 밀착 경영 지원을 위해 한 펀드에 담는 포트폴리오를 10개 내외로 줄였다.

한국이 이 같은 한계를 극복하려면 기업 주도형 벤처캐피털(CVC)의 숨통을 터줘야 한다는 지적이 나온다. 무역협회에 따르면 지난해 한국에서 스타트업에 투자된 자금 가운데 CVC 투자액은 17%로 미국(40%), 중국(35%) 등의 절반 이하다.

김보경 한국무역협회 수석연구원은 “CVC로부터 투자받은 스타트업들은 전통적인 VC 투자 유치 그룹보다 기업공개(IPO) 이후 시장초과수익률, 매출증가율, 자산수익률 증가분이 크게 앞서는 것으로 조사됐다”고 설명했다. 이어 “중장기적 관점에서 모기업과의 시너지를 키우기 위한 전략적 투자에 중점을 두는 CVC는 테크 스타트업의 지속적·안정적 성장에 긍정적으로 작용할 수 있다”고 덧붙였다.

조수영 기자 delinews@hankyung.com