이 기사는 11월 15일 15:35 자본 시장의 혜안 “마켓인사이트”에 게재된 기사입니다.

롯데리츠의 공모청약 흥행 성공에 이어 재간접리츠인 ‘NH프라임리츠’가 공모시장 출격을 앞두고 있다. 이를 계기로 최근 증시 투자자 사이에 리츠(REITs·부동산투자회사)에 대한 관심이 뜨거워지고 있다.

하지만 유독 해외 부동산에 투자하는 리츠의 수가 극소수에 불과해 투자자의 선택 폭을 좁히고 있다는 지적이 나온다. “‘개미’ 투자자가 다양한 글로벌 부동산에 소액으로 투자할 수 있는 ‘통로’를 확보하려면 규제 완화를 통해 해외 리츠 설립의 물꼬를 터줘야 한다”는 게 전문가들의 설명이다.

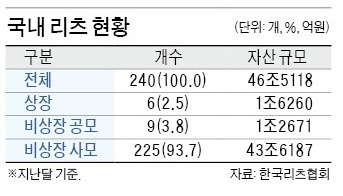

15일 한국리츠협회에 따르면 지난달 말 기준으로 국내에서 운영되고 있는 리츠는 공·사모, 상장·비상장을 합쳐 총 240개다. 이 가운데 해외 부동산에 투자하는 리츠는 제이알투자운용의 ‘제이알글로벌 제2호’, 케이티에이엠씨의 ‘케이리얼티재팬 제1호’, 에이알에이코리아의 ‘에이알에이글로벌리츠 제1호’ 3개뿐이다. 이들의 자산 규모는 661억원으로 전체 리츠 자산총액(46조5118억원)의 0.1%에 불과하다.

15일 한국리츠협회에 따르면 지난달 말 기준으로 국내에서 운영되고 있는 리츠는 공·사모, 상장·비상장을 합쳐 총 240개다. 이 가운데 해외 부동산에 투자하는 리츠는 제이알투자운용의 ‘제이알글로벌 제2호’, 케이티에이엠씨의 ‘케이리얼티재팬 제1호’, 에이알에이코리아의 ‘에이알에이글로벌리츠 제1호’ 3개뿐이다. 이들의 자산 규모는 661억원으로 전체 리츠 자산총액(46조5118억원)의 0.1%에 불과하다.전문가들은 “리츠를 회사형으로만 설립하도록 한 현 제도가 유지되는 한 해외 부동산 간접투자 상품이 리츠로 나오기는 극히 어렵다”고 입을 모은다. 현승원 리츠협회 리츠정책팀장은 “해외 유망 지역에서 나오는 우량 매물은 투자 경쟁자가 국내 부동산에 비해 훨씬 많다”며 “회사형 리츠는 새로운 투자를 하려면 주주총회를 거쳐야 해 신속성 측면에서 경쟁에서 뒤질 수밖에 없다”고 설명했다.

그는 “투자받는 처지에서는 빨리 결정을 내려주는 쪽을 선호하기 때문에 국내 리츠는 시작부터 불리한 위치에 서게 된다”고 덧붙였다. 심교언 건국대 부동산학과 교수는 “투자 대상이 국내가 아니라 해외 부동산일 때 주주들의 의견은 더 분분하게 나뉜다”며 “해외 투자 경험이 많지 않아 주총에서 의견을 모으기가 쉽지 않기 때문”이라고 설명했다.

해외 리츠 설립 활성화를 위해선 회사형뿐 아니라 신탁형 리츠 설립이 가능하도록 규제를 개선해야 한다는 지적이 나온다. 신탁형 리츠 설립이 가능한 싱가포르는 상장 리츠 가운데 국내 투자만 하는 것은 22%에 불과하고 나머지는 해외 투자(20%)만 하거나 국내외 투자(58%)를 함께한다.

국내나 해외에 투자하는 리츠 모두 상장 및 공모형 비중이 떨어지는 점을 개선해야 한다는 지적도 있다. 한국의 상장 리츠는 6개(자산 비율 2.5%)에 불과하다. 비상장 공모 리츠도 9개(3.8%)밖에 안 된다.

반면 주요 리츠 도입국은 90% 이상이 상장 리츠다. 일본은 상장 리츠의 시가총액이 약 180조원으로 세계 2위다. 장문준 KB증권 연구원은 “한국은 도입 초기에 기업 구조조정에 리츠를 활용하다 보니 사모 형태가 발달했고 이런 관행이 지금껏 유지되고 있다”며 “다산리츠가 횡령 등으로 2011년 상장 폐지되며 리츠 상장 요건이 대폭 강화된 게 공모, 상장 리츠 부진의 원인”이라고 설명했다. 그는 “국민 재테크 수단 다양화 측면에서 안전장치를 마련한 리츠의 상장 요건을 완화하는 방안을 논의해야 한다”고 강조했다.

양병훈 기자 hun@hankyung.com